「審査が甘いクレジットカードはある?」

「なかなかクレジットカードの審査が通らない」

「私でも作れる審査基準のクレジットカードはないかな?」

審査が不安だけどクレジットカードを持ちたいという人の中には「審査が甘いクレジットカードを探している」という人が多くいるでしょう。

ただ、審査が甘いと断言できるクレジットカードはありません。申し込み条件が少ないカードや年会費無料の一般カードなら、比較的審査に通りやすいとは言えます。

そこで本記事では、審査が不安な方向けのクレジットカードを14選を紹介。

| 審査が不安な方向け クレジットカード おすすめランキング 14選 | 申し込み条件 | 即日発行 | 年会費 | 還元率 | 国際ブランド |

|---|---|---|---|---|---|

三井住友カード(NL) | 満18歳以上の方 (高校生は除く) | ◎ | 永年無料 | 0.5%〜7%※ | Visa Mastercard |

| Tカードプラス (SMBCモビット next)  | 20歳以上 | × | 永年無料 | 0.5%〜0.9% | Mastercard |

ACマスターカード | 安定した収入のある方 | ◎ | 永年無料 | 0.25% | Mastercard |

プロミスVisaカード | 18歳以上の方 プロミス会員の方 本人に安定した継続的な収入がある方 ※学生可(高校生を除く) | × | 永年無料 | 0.5%※ | Visa |

セゾンパール・アメリカン・エキスプレス・カード | 18歳以上の連絡可能な方 | ◎ | 初年度無料 (2年目以降:1,100円) | 0.5%〜2.0% | AMERICAN EXPRESS |

VIASOカード | 18歳以上で本人に安定した継続的な収入のある方 ※未成年の方は親権者の同意が必要 | × | 永年無料 | 0.5%〜1.0% | Mastercard |

PayPayカード | 満18歳以上 | ◎ | 永年無料 | 1.0%〜11.0% | Visa Mastercard JCB |

エポスカード | 18歳以上 | × | 永年無料 | 0.5%〜1.25% | Visa Mastercard JCB |

Visa LINE Payクレジットカード | 満18歳以上の方(高校生は除く) | ◎ | 永年無料 | 1.0% | Visa |

セゾンカードインターナショナル | 満18歳以上の方(高校生は除く) | ◎ | 永年無料 | 0.50%~1.00% | Visa |

楽天カード | 満18歳以上の方(高校生は除く) | × | 永年無料 | 1.00%~3.00% | Visa Mastercard JCB |

イオンカードセレクト | 満18歳以上の方(高校生は除く) | ◎ | 永年無料 | 0.50%~1.00% | Visa Mastercard JCB AMEX |

ビックカメラSuicaカード | 満18歳以上の方(高校生は除く) | ◎ | 524円(税込) (初年度無料) | 0.50%~10.00% | Visa Mastercard JCB |

ライフカード | 満18歳以上の方(高校生は除く) | ◎ | 永年無料 | 0.30%~0.60% | Visa JCB |

他にも審査基準や通過するためのコツまで徹底解説します。審査が甘いクレジットカードについて気になる方は、この記事を読んでお気に入りの1枚を見つけてみてはいかがでしょうか。

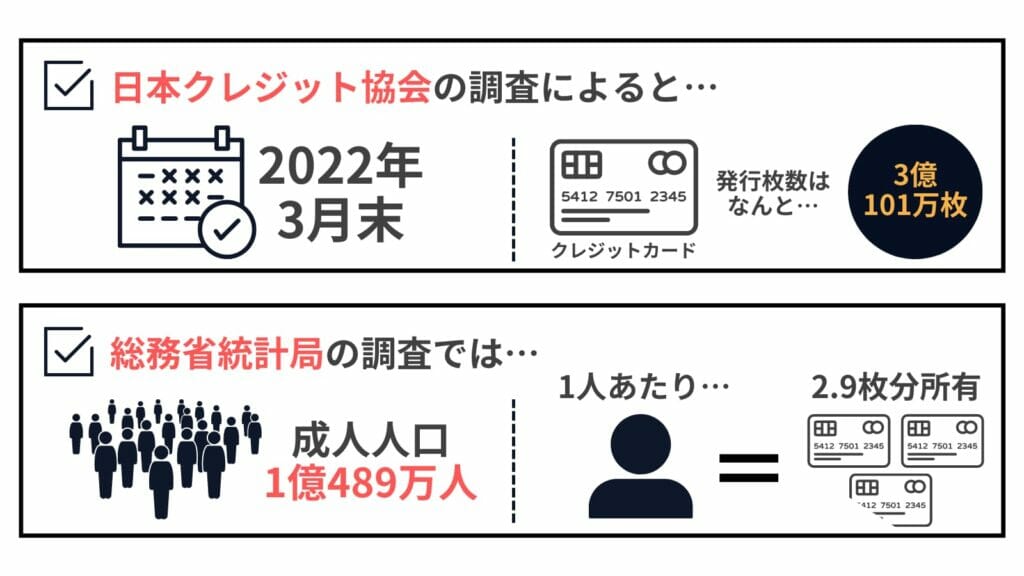

近年の統計によると、成人一人あたり約3枚のクレジットカードを持つとされています。(日本クレジット協会の調査・総務省統計局の調査)。

クレジットカードはもはや生活に欠かせない便利なツールとなっていると言えますよ。

- 審査が甘いクレジットカードは基本的にない!

- 審査が不安な人向けクレジットカードランキング

- ブラックリストでも審査通過できる可能性があるクレジットカード

- クレジットカードの審査基準と審査に通るためのコツ

- 即時発行&高還元率なら三井住友カード(NL)がおすすめ

\ 最短10秒でカード番号発行!/

審査が甘いクレジットカードはあるの?結論を解説

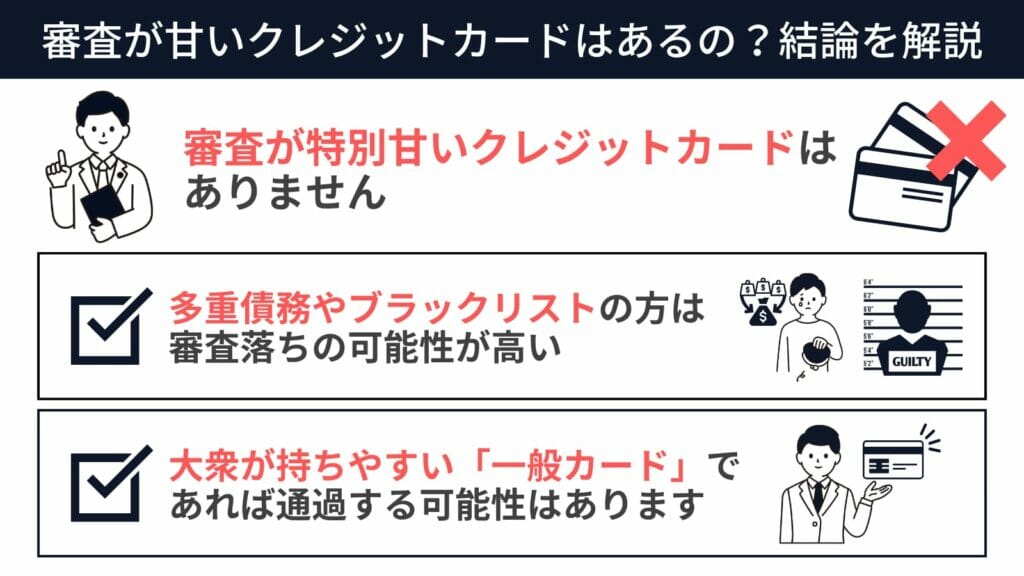

結論、審査が特別甘いクレジットカードはありません。ただし、独自の審査基準であったり、年収制限がなかったりと、審査が緩いと言われているクレジットカードがあるのは事実です。

例えば、大衆が持ちやすい「一般カード」であれば、多くの方が申し込みを通過する可能性も考えられます。

年会費が割安または無料で、基本的な性能のみを備えているクレジットカードのことです。記事内で紹介しているクレジットカードは、すべて一般カードになります。

審査が甘いクレジットカードを探している方は、一般カードを中心に検討してみてください。

クレジットカードの中では比較的審査が通りやすく、多くの方がカードを所有できるチャンスがあるでしょう。

多重債務やブラックリストに入っている方は、審査落ちする可能性があることを理解しておきましょう。

審査が不安な方に特におすすめのクレジットカードは三井住友カード(NL)

審査が不安な方におすすめな理由

クレジットカードを作りたいけど審査が不安…そんな方に特におすすめなのが三井住友カード(NL)です。

三井住友カード(NL)なら、24時間、最短10秒で即時発行が可能。審査に時間がかかることを気にする必要がありません。

また申し込み条件が少ないのが特徴です。

満18歳以上の方(高校生は除く)

三井住友カード(NL) 公式サイト

申し込み条件が少なくハードルが低いということは、申し込みに積極的なカードであると言えます。高校生以外の満18歳以上の方であれば、よっぽどのことがない限り審査に通過できる可能性はあるでしょう。

さらに、対象のコンビニ・飲食店などで最大7%ポイント還元※は非常に魅力的です。普段からコンビニを頻繁に利用する人は重宝するカードとなるでしょう。

他にも、新規会員特典や電子決済対応など、特典が満載であるにもかかわらず年会費は永年無料です。

審査が心配な方は、まずは三井住友カード(NL)を試してみてはいかがでしょうか。

三井住友カード(NL)の基本情報

| 年会費 | 国際ブランド |

| 永年無料 | Visa,MasterCard |

| 基本還元率 | 還元ポイント |

| 0.50%~7.00% | Vポイント |

| ETCカード | 家族カード |

| 550円(初年度無料) | 永年無料 |

メリット

- 年会費永年無料

- 対象のコンビニ・飲食店で最大7%還元※

- 最短10秒でデジタルカードを即時発行

- 両面ナンバーレスカードで安心

※注釈

- 上記の対象コンビニ・飲食店等店舗でのご利用時に、Visaのタッチ決済/Mastercard®タッチ決済で 支払うと、5%ポイント還元

- スマホのタッチ決済/Mastercard®タッチ決済 で 支払うと、さらに2%を上乗せし、7%ポイント還元

\ 最短10秒でカード番号発行!/

審査が不安な方向けクレジットカードおすすめランキング14選

| 審査が不安な方向け クレジットカード おすすめランキング 14選 | 申し込み条件 | 即日発行 | 年会費 | 還元率 | 国際ブランド |

|---|---|---|---|---|---|

三井住友カード(NL) | 満18歳以上の方 (高校生は除く) | ◎ | 永年無料 | 0.5%〜7%※ | Visa Mastercard |

| Tカードプラス (SMBCモビット next)  | 20歳以上 | × | 永年無料 | 0.5%〜0.9% | Mastercard |

ACマスターカード | 安定した収入のある方 | ◎ | 永年無料 | 0.25% | Mastercard |

プロミスVisaカード | 18歳以上の方 プロミス会員の方 本人に安定した継続的な収入がある方 ※学生可(高校生を除く) | × | 永年無料 | 0.5%※ | Visa |

セゾンパール・アメリカン・エキスプレス・カード | 18歳以上の連絡可能な方 | ◎ | 初年度無料 (2年目以降:1,100円) | 0.5%〜2.0% | AMERICAN EXPRESS |

VIASOカード | 18歳以上で本人に安定した継続的な収入のある方 ※未成年の方は親権者の同意が必要 | × | 永年無料 | 0.5%〜1.0% | Mastercard |

PayPayカード | 満18歳以上 | ◎ | 永年無料 | 1.0%〜11.0% | Visa Mastercard JCB |

エポスカード | 18歳以上 | × | 永年無料 | 0.5%〜1.25% | Visa Mastercard JCB |

Visa LINE Payクレジットカード | 満18歳以上の方(高校生は除く) | ◎ | 永年無料 | 1.0% | Visa |

セゾンカードインターナショナル | 満18歳以上の方(高校生は除く) | ◎ | 永年無料 | 0.50%~1.00% | Visa |

楽天カード | 満18歳以上の方(高校生は除く) | × | 永年無料 | 1.00%~3.00% | Visa Mastercard JCB |

イオンカードセレクト | 満18歳以上の方(高校生は除く) | ◎ | 永年無料 | 0.50%~1.00% | Visa Mastercard JCB AMEX |

ビックカメラSuicaカード | 満18歳以上の方(高校生は除く) | ◎ | 524円(税込) (初年度無料) | 0.50%~10.00% | Visa Mastercard JCB |

ライフカード | 満18歳以上の方(高校生は除く) | ◎ | 永年無料 | 0.30%~0.60% | Visa JCB |

以下では、審査に不安がある方向けのクレジットカードおすすめの10枚を紹介していきます。各社申し込み基準や還元率が異なるため、比較しながら自分にあった1枚を探してみてください。

審査に不安を抱えている方やも、申し込みの際は1枚に絞って申し込みましょう。

Tカードプラス(SMBCモビット next)|3つの機能を1枚で利用できる

Tカードプラスは、1枚で3つの機能を利用できるクレジットカードです。

クレジット・カードローン・Tポイントを1枚で利用でき、カードを複数枚持つ必要がなくなります。

また同カードは、汎用性の高いTポイントを貯められることも魅力的です。

Tポイントを利用できる店舗の例は、以下のリストを確認してみてください。

- TSUTAYA

- ファミリーマート

- ENEOS

- ガストなど

参照元:T-POINT

Tカードプラスは、消費者金融系クレジットカードの中では唯一ショッピングに関する保険が付帯。消費者金融系のクレジットカードは銀行系や交通系のクレジットカードに比べて審査難易度が低めだと言われています。

また18歳以上の高校生を除く人は誰でも申し込み対象です。申し込みを幅広い人から待っていることからハードルは低めだと考えられるでしょう。

年間100万円までのお買い物安心保険が付帯していることも大きな魅力。さらに同カードは、各種電子決済に対応していることも見逃せません。

スマホ決済はもちろん、iDやQUICPayなどにも対応しています。

Tカードプラスはカードローン用だと気付かれにくいデザインで作られています。家族や行きつけの店員などにバレにくいため、キャッシュレス決済中心の生活にしたい方も安心して利用できるでしょう。

カードローンの利用も検討していてTポイントを使う可能性がある方は、Tカードプラスを発行してみてください。

Tカードプラス(SMBCモビット next)の基本情報

| 年会費 | 国際ブランド |

| 永年無料 | MasterCard |

| 基本還元率 | 還元ポイント |

| 0.5%〜0.9% | Tポイント |

| ETCカード | 家族カード |

| 無料 | 永年無料 |

メリット

- 1枚で3つの機能を利用できる

- 汎用性の高いTポイントが貯まる

- お買い物安心保険が付帯している

- スマホ決済対応で便利

- 周りの人に気づかれないデザイン

ACマスターカード|独自審査基準の消費者金融系カード

ACマスターカードは、消費者金融系のクレジットカードです。アコムが発行しているクレジットカードなので、他のクレジットカードとは異なる独自の審査基準を設けているのが特徴です。

他のクレジットカードの審査に落ちた方でも、ACマスターカードの審査には通過できるという可能性もあるでしょう。

無人契約機などで発行すればその日のうちに受け取れる可能性があり、「今日クレジットカードが必要」という方も安心して利用できます。

また同カードは、自動キャッシュバック機能がついていることも特徴的。公式サイトの情報では、以下のように説明しています。

毎月のご利用金額から0.25%自動でキャッシュバックされます。

引用元:ACマスターカード

還元率はやや低くなりますが、ポイントの管理をしなくて良い点はメリットといえるでしょう。

ACマスターカードは、クレジットカードとカードローン2つの機能が付帯していることも魅力的です。

「借り入れしつつ決済もできるカードを探している」という方は、ACマスターカードがおすすめの1枚といえます。

さらに同カードは、他社カードに引けを取らない利便性の高さも見逃せません。

ACマスターカードは、Google Payに対応しています。スマートフォンから支払えるため、「カードローンを利用している」とバレずに決済が可能です。

利用限度額も最大300万円と年会費無料のカードの中では高額なので、ACマスターカードを検討してみてください。

ACマスターカードの基本情報

| 年会費 | 国際ブランド |

| 永年無料 | MasterCard |

| 基本還元率 | 還元ポイント |

| 0.25% | キャッシュバックのみ |

| ETCカード | 家族カード |

| – | – |

メリット

- 自動キャッシュバック機能付き

- クレジットカードとカードローンを同時に利用できる

- スマホ決済対応で便利

- 利用限度額が大きい

\ 審査が不安な方向け!最短即日発行/

プロミスVisaカード|カードローン機能付き大手金融機関のクレジットカード

プロミスVisaカードは、プロミスが提供しているカードローン機能付きのクレジットカード。消費者金融系のクレジットカードなので、 ACマスターカードと同様に独自の審査基準を設けていると考えられます。

他の大手クレジットカード会社が発行するクレジットカードの審査に落ちた場合でも、審査通過の可能性があると言えます。

借り入れとショッピングでの利用を一つにまとめられるため、カードローンとクレジットカード2枚持たずに済みます。系列会社である三井住友カードの機能を搭載。1枚持っていれば他のクレジットカードは必要ないでしょう。

- 三井住友カード(NL)とプロミスVisaカードの違いは?

-

大きな違いは「カードローン機能の有無」です。三井住友カード(NL)はカードローン機能はないのに対し、プロミスVisaカードはカードローンも利用できます。

またプロミスVisaカードは、iD・WAON・スマートフォン決済などの電子決済に対応している点も見逃せません。

カードを介して決済する必要がないため、「カードを見ただけでカードローンを使っていることがバレそう」と心配にならずに済むでしょう。

具体的な方法は、以下公式サイトの情報を確認してみてください。

【スマホのタッチ決済で】ポイント最大7%還元

引用元:三井住友カード公式サイト

対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済・Mastercard®コンタクトレス(※2、3)で支払うと、ご利用金額200円(税込)につき5%ポイント還元。スマホのVisaのタッチ決済・Mastercard®コンタクトレス(※2、3、4)で支払うと、さらに2%を上乗せし、ご利用金額200円(税込)につき7%ポイント還元!

対象店舗はセブン-イレブン・ローソン・マクドナルド・すき家など全国チェーン店ばかり。申し込み前に確認してみてください。

プロミスVisaカードは、学生の利用でさらに高還元になる「学生ポイント」を採用。サブスクリプション・携帯料金・QRコード決済などが対象になっているので、カードを発行した方は賢く活用してみてはいかがでしょうか。

プロミスVisaカードの基本情報

| 年会費 | 国際ブランド |

| 永年無料 | Visa |

| 基本還元率 | 還元ポイント |

| 0.50%~7.00% | Vポイント |

| ETCカード | 家族カード |

| 550円(初年度無料) | – |

メリット

- カードローン付きのクレジットカード

- 三井住友カードの機能を活用できる

- 電子決済機能付きでカードが必要ない

- 対象のコンビニなどで最高還元率18.0%

- 学生はさらに高還元になる「学生ポイント」

\ 年会費無料!カードローン機能付帯/

セゾンパール・アメリカン・エキスプレス・カード|デジタルカードなら最短5分発行

セゾンパール・アメリカン・エキスプレス・カードは、最短5分でデジタルカードを発行できることが魅力的。

銀行系のクレジットカードですが、年会費は条件付き無料です。年収や属性で審査落ちする可能性は比較的低いと言えるでしょう。

申し込み条件は18歳以上(高校生不可)で電話での連絡が可能な方。申し込み条件も少ないので、どんな方でも申し込みを積極的に受け付けていることがわかります。

デジタルカードとは、アプリ上で発行される電子版のクレジットカードのことを指します。プラスチックカードは郵送されるので、「カードを持っておきたい」という方もデジタル発行を検討してみてください。

- プラスチックカードはナンバーレスに対応していますか?

-

デジタル発行の方はナンバーレスカード、通常カードを申し込んだ方は番号ありのカードが発行されます。ナンバーレスカードを利用したい方は「デジタル発行」で申し込みましょう。

セゾンパール・アメリカン・エキスプレス・カードは、QUICPayの利用で2.0%還元になることも大きなポイントです。

基礎還元率の4倍ポイントが貯まるため、基本的にはQUICPayでの決済をおすすめします。

同カードは、年間1度でも利用すれば年会費無料で使用可能です。

貯まったポイントは有効期限なく利用できるので、メインカードとして発行してみてください。

セゾンパール・アメリカン・エキスプレス・カードの基本情報

| 年会費 | 国際ブランド |

| 1,100円(税込) ※初年度無料 ※年1回以上利用で翌年度無料 | AMEX |

| 基本還元率 | 還元ポイント |

| 0.5%〜2.0% | 永久不滅ポイント |

| ETCカード | 家族カード |

| 無料 | 無料 |

メリット

- デジタルカードを最短5分で発行できる

- プラスチックカードはナンバーレス対応

- QUICPayの利用で還元率2.0%

- 年間1回でも利用すれば年会費無料

- ポイントに有効期限がない

\ 前年に1円以上利用で翌年度無料!/

三菱UFJカード VIASOカード|自動キャッシュバック機能付き

三菱UFJカード VIASOカードは、銀行系クレジットカードですが年会費は永年無料。年会費が掛からないので、属性や年収で審査落ちする可能性は低いと言えるでしょう。

ただ、安定収入があることは申し込み条件です。流通系のクレジットカードよりは申し込み条件が厳しいのは事実と言えます。

自動キャッシュバック機能付きのクレジットカード。現金でキャッシュバックされるため、ポイントの有効期限を気にせずに使い続けられます。

また同カードは、公共料金の利用でポイント2倍になることも魅力的。具体的に還元率が上がる公共料金は、以下のリストを確認してみてください。

- 携帯電話

- インターネット

- ETC利用料金

参照元:VIASOカード

三菱UFJカード VIASOカードは、年会費無料でも海外旅行傷害保険が自動付帯していることも見逃せません。最大2,000万円まで補償してくれるため、保険会社から都度加入せずに済みます。

新規入会キャンペーンも用意しているので、デザインと利用できる特典を確認しながら申し込んでみてください。

三菱UFJカード VIASOカードの基本情報

| 年会費 | 国際ブランド |

| 永年無料 | MasterCard |

| 基本還元率 | 還元ポイント |

| 0.5%〜1.0% | VIASOポイント |

| ETCカード | 家族カード |

| 無料 | 無料 |

メリット

- 自動キャッシュバック機能付き

- 公共料金の支払いでポイント2倍

- 海外旅行保険が自動付帯

- シンプルかつ他人と被らないデザイン

- 豊富なキャンペーンを用意

\ 永年無料!ポイント自動キャッシュバック/

PayPayカード|Yahoo!ショッピングで最大11.0%

PayPayカードが流通系のクレジットカード。流通系のクレジットカードは銀行系に比べて、審査難易度が低めに設定されていると考えられています。

申し込み条件も18歳以上(高校生を除く)なので、幅広い方からの申し込みを積極的に受け付けていると言えるでしょう。

PayPayカードは、Yahoo!ショッピングの利用で最大11.0%還元になることが特徴的。例えば年間100万円分の買い物で毎回11.0%還元だと仮定すると、11万ポイントが返ってきます。

また同カードは、ソフトバンクの携帯料金の支払いで1.5%還元になることも魅力的です。

ソフトバンクの携帯料金をPayPayカードで支払うと、税抜1,000円ごとに1.5%還元になります。例えば月10,000円の携帯代を支払っている方は、毎月150ポイントが返ってきます。

参照元:PayPayカード

PayPayカードは、ナンバーレスカードであることも大きなポイント。セキュリティ面に優れているため、盗難・紛失時も大きなトラブルを避けられます。

さらにPayPayを利用している方は、PayPayカードを支払い先に登録することも可能です。チャージ不要で利用可能な「PayPayあと払い」なども使えるようになります。

PayPayカードの基本情報

| 年会費 | 国際ブランド |

| 永年無料 | VISA Mastercard JCB |

| 基本還元率 | 還元ポイント |

| 1.0%〜11.0% | VIASOポイント |

| ETCカード | 家族カード |

| 550円 | 無料 |

メリット

- Yahoo!ショッピング利用で最大11.0%還元

- ソフトバンクの携帯代で1.5%還元

- ナンバーレスカードで安心

- PayPayの支払い設定に対応

- 縦・横選べるデザイン性の高さ

エポスカード|10,000店舗の優待を受けられる

エポスカードは高校生を除く18歳以上の方なら誰でも申し込みできる流通系のクレジットカードです。流通系は比較的審査難易度が低めと言われているので、審査が不安な方に向いています。

エポスカードは、10,000店舗の優待が魅力的なクレジットカード。年会費無料で様々な特典やサービスを教授できます。

例えば、レストランやイベントチケット、カラオケ店などが優待の対象。若い方を中心に幅広く利用できるようになっています。

また同カードは、キャッシング機能も利用できることもポイントの一つ。コンビニATMや専用のエポスATMで、1,000円から借り入れできます。

エポスカードでたまるマーケット(専用のポイントアップサイト)を利用すると、ポイント最大30倍になります。ネットショッピングを利用する方にとって便利なサービスになるでしょう。

カードを発行した方は、たまるマーケットの利用も検討してみてください。

エポスカードで信用を積み上げると、無料でエポスゴールドカードの招待も受けられます。通常5,500円の年会費がかかるカードなので、お得に発行できるといえるでしょう。

エポスカードの基本情報

| 年会費 | 国際ブランド |

| 永年無料 | Visa |

| 基本還元率 | 還元ポイント |

| 0.5% | エポスポイント |

| ETCカード | 家族カード |

| 無料 | – |

メリット

- 10,000店舗の優待を用意

- キャッシング機能付きで安心

- 最大ポイント30倍の専用ネットショッピング

- 無料でゴールドカードの招待も可能

- Webからの新規入会で2,000円相当プレゼント

Visa LINE Payクレジットカード:LINEポイント1.0%還元

Visa LINE Payクレジットカードは、LINEと三井住友カードの共同で発行しているクレジットカード。高校生を除く18歳以上の方は誰でも申し込みできます。

申し込み条件には年齢制限以外はありません。申し込みを積極的に受け付けていると言えるでしょう。

LINEポイントが1%還元される、便利なカードになっています。

また同カードは、事前チャージ不要でLINE Payを利用できることも魅力的です。

詳細は以下、公式サイトの情報を確認してみてください。

LINE PayアカウントにVisa LINE Payクレジットカードを登録すると「チャージ&ペイ」でLINE Pay加盟店やPayPay加盟店でのお支払いができます。

引用元:Visa LINE Payクレジットカード

Visa LINE Payクレジットカードは、「スタンダードタイプ」「カードレスタイプ」2つの仕様から選べるところも便利なポイントです。

スタンダードタイプはカードでの決済、カードレスタイプはスマートフォンで決済できるデジタルカードが発行されます。

- カードレスタイプはプラスチックカードの発行に対応していますか?

-

いいえ、対応していません。カードレスタイプを申し込んだ方は、後日カード番号が記載された台紙を発送します。番号は台紙または専用のアプリから確認可能です。

さらに同カードは、盗難・紛失時のサポートも充実していることがありがたい点です。

24時間対応のサポートデスクを用意しているため、万が一のときでも安心できます。

カードタイプ希望の方は全4色のカラーを用意しているので、好みの色を申し込んでみてください。

Visa LINE Payクレジットカードの基本情報

| 年会費 | 国際ブランド |

| 永年無料 | Visa |

| 基本還元率 | 還元ポイント |

| Visa利用:1% チャージ&ペイ利用:0.5% | LINE Pay PayPayポイント |

| ETCカード | 家族カード |

| 550円(初年度無料) | – |

メリット

- LINEポイントが1%還元

- 事前チャージ不要でLINE Payを利用できる

- 2つのタイプから選べる

- 紛失・盗難の連絡は24時間対応

- 全4色のデザインから選べる

セゾンカードインターナショナル|最短5分でデジタルカードを発行可能

セゾンカードインターナショナルは年会費永年無料の信販系クレジットカードです。一般的に、信販系のクレジットカードは銀行系や交通系のカードに比べて、審査難易度が低めに設定されていると考えられています。

また18歳以上(高校生不可)であれば誰でも申し込み可能。申し込み条件が少ないことからも、審査通過率は比較的高いと予測できるでしょう。

最短5分でデジタル番号を発行できます。「審査が不安だけどすぐにでもクレジットカードを使いたい」という方はぜひ検討してみてはいかがでしょうか。

セゾンカードインターナショナルの基本情報

| 年会費 | 国際ブランド |

| 永年無料 | Visa JCB MasterCard |

| 基本還元率 | 還元ポイント |

| 0.50%~1.00% | 永久不滅ポイント |

| ETCカード | 家族カード |

| 無料 | 無料 |

メリット

- 年会費永年無料

- 最短5分でデジタルカードを発行できる

- 優待店が約25,000ヶ所もある

- 信販系で審査が不安な方でも申し込みしやすい

- ETCカードも最短即日発行できる

楽天カード|通常還元率1.0%の高還元!楽天市場でポイント3倍

楽天カードは流通系の年会費永年無料クレジットカード。流通系のクレジットカードは銀行系や交通系のクレジットカードに比べて審査基準が甘い傾向があると言われています。

また学生を除く18歳以上の方なら申し込みできます。申し込み条件の少なさからも申し込みに積極的なクレジットカードと言えるでしょう。

基本還元率も1.0%と高いのにもかかわらず、楽天市場の利用でポイント3倍。「審査が不安だけど、楽天市場でお得なクレジットカードが欲しい」というかたはぜひ検討してみてくださいね。

楽天カードの基本情報

| 年会費 | 国際ブランド |

| 永年無料 | Visa JCB MasterCard |

| 基本還元率 | 還元ポイント |

| 1.00%~3.00% | ポイント |

| ETCカード | 家族カード |

| 無料 | 無料 |

メリット

- 年会費永年無料

- 常時1.0%の高還元

- 楽天市場でポイント3倍

- 審査難易度が低めだと言われている流通系カード

\ 永年無料!楽天市場でポイント3倍!/

イオンカードセレクト|イオングループ対象店舗でいつでもポイント2倍

イオンカードセレクトは年会費無料。審査難易度が比較的低めだと言われている流通系のクレジットカードです。

またイオン銀行口座を持っている学生を除く18歳以上が申し込み可能。年齢制限や属性の制限が少ないので、申し込みハードルが低めと言えるでしょう。

イオングループ対象店舗でいつでもポイント2倍。特にイオングループでお得になるクレジットカードを探している審査が不安な方におすすめの1枚です。

イオンカードセレクトの基本情報

| 年会費 | 国際ブランド |

| 永年無料 | Visa JCB MasterCard |

| 基本還元率 | 還元ポイント |

| 0.50%~1.00% | WAON POINT |

| ETCカード | 家族カード |

| 無料 | 無料 |

メリット

- 年会費無料

- 審査難易度が比較的低いと言われている流通系カード

- WAON一体型

- イオングループの利用でお得

ビックカメラSuicaカード|ビックカメラ利用でポイント10%還元

ビックカメラSuicaカードは、流通系のクレジットカードです。年会費は550円(税込)かかりますが、初年度は無料。また年に1度でも利用すれば翌年度の年会費は無料です。

申し込み条件は高校生を除く18歳以上の方。幅広い方の申し込みに積極的なので、審査難易度は低めだと言えるでしょう。

ビックカメラを利用すると基本10%のビックポイントが付与されます。とにかくビックカメラでお得なクレジットカードを探している人におすすめの1枚です。

Suica付帯なので、貯まったビックポイントはSuicaに交換も可能できますよ。Suicaをお得に利用したい方にも向いています。

ビックカメラSuicaカードの基本情報

| 年会費 | 国際ブランド |

| 524円(税込) ※初年度無料 ※年1回以上利用で翌年度無料 | Visa JCB MasterCard |

| 基本還元率 | 還元ポイント |

0.50%~10.00% | ビックポイント |

| ETCカード | 家族カード |

| 無料 | – |

メリット

- 条件付き年会費無料

- ビックカメラ利用時にポイント10%還元

- 貯まったポイントをSuicaで利用可能

- 流通系カードで審査難易度が低め

ライフカード|誕生日月はポイント3倍

ライフカードは年会費永年無料の消費者金融系のクレジットカード。消費者金融系のクレジットカードは流通系のクレジットカードと同様に、審査難易度が低めに設定されていると言われています。

また申し込み条件は18歳以上(高校生を除く)のみです。申し込みのハードルも低めと言えるでしょう。

ライフカードは誕生日月のポイント還元率が3倍になります。他にも利用額に応じたポイントアッププログラムが魅力。ザクザクポイントを貯めたい人におすすめの1枚です。

海外アシスタントサービスも付くので、海外旅行を安心して楽しみたい方は1枚持っていて損はないでしょう。

ライフカードの基本情報

| 年会費 | 国際ブランド |

| 永年無料 | Visa JCB MasterCard |

| 基本還元率 | 還元ポイント |

| 0.30%~0.60% | LIFEサンクスポイント |

| ETCカード | 家族カード |

| 1,100円(初年度無料) | 無料 |

メリット

- 年会費永年無料

- 誕生日月はポイント3倍

- 海外アシスタントサービス付帯

- 利用額に応じてポイント還元率アップ

系列・目的別におすすめのクレジットカード5選を紹介

審査が不安な方向けのクレジットカードを探すときは、「そもそも自分に合っているか」の視点が重要です。

以下の系列・目的別でおすすめの審査が不安な方向けクレジットカードを抽出しました。

どれにしようか悩んでいる方は、自分の目的にあったカードを選んでみてくださいね。

- 審査が不安な方にもおすすめの消費者金融系のクレジットカード

- 2つの機能が1枚に集約している

- 大きな金額の利用にも適している

「過去にクレジットカード会社の審査に落ちた経験がある」「借り入れをしながらクレジットカードも使いたい」このような方は、ACマスターカードをおすすめします。

ACマスターカードは消費者金融のアコムが発行しているクレジットカードです。

一般的に銀行や信販会社などよりも借り入れ基準を低く設定しているため、融資の審査が通っている方はカードも発行しやすくなります。

ACマスターカードは「カードローン」「クレジットカード」2つの機能が1つになっているカードです。借り入れしつつショッピングも利用したい方におすすめします。

さらに公式サイトの情報によると、ACマスターカードの利用上限は最高300万円です。

年会費無料のクレジットカードの中では大きな利用額を設定できるため、カードローンとショッピングどちらも十分に利用できるでしょう。

消費者金融系のクレジットカードを探している方は、ACマスターカードを検討してみてください。

\ 審査が不安な方向け!最短即日発行/

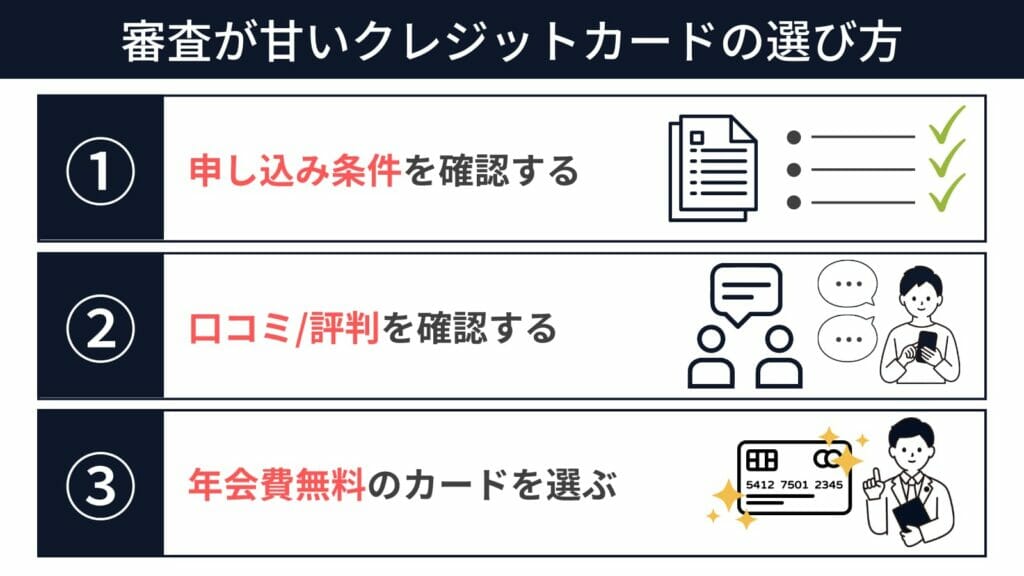

審査が甘いクレジットカード3つの選び方

一般的に、クレジットカードの審査基準は公開されていません。

そのため、審査が甘いか正確に判断することは厳しいといえるでしょう。

しかし以下3点の項目を確認すると、「自分は審査に通る可能性があるか」判断できます。

ここでは、審査が甘いクレジットカードの選び方を解説していきます。

申し込みに不安を抱えている方は、一読してみてください。

申し込み条件を確認する

審査が甘いクレジットカードを選ぶときは、申し込み条件を確認しましょう。

条件を確認することで、自分が申し込めるカードか把握できるからです。

具体的な申し込み条件には「年齢」「安定した収入を有しているか」などと決められています。またクレジットカード会社によっては「年収」などの条件も設定しています。

万が一条件に合っていないクレジットカードを申し込んでしまうと、無駄に申し込み履歴を残してしまいかねません。

他カードの審査に影響を残す可能性もあるので、必ず条件を確認してから申し込んでみてください。

カードの口コミ評判を確認する

審査が甘いクレジットカードを申し込むときは、カードの口コミ評判を確認しましょう。

口コミ評判を確認することで、実際に申し込んだ方の状況を把握できるからです。

クレジットカードの口コミ評判を確認すると、「実際に発行できたか」「発行までにどのような手続きがあったか」がわかります。

TwitterなどのSNSにユーザーの声が載せられていることもあるので、申し込み前に確認してみましょう。

年会費無料のカードを選ぶ

審査が甘いクレジットカードを選ぶときは、年会費無料のカードを選びましょう。

なぜなら年会費がかからないカードは、ステータス性が低い可能性が高いからです。

- なぜステータス性が低いカードを選ぶのでしょうか?

-

ステータス性の低いカードは、審査条件が比較的やさしい可能性があるからです。基本的には公開していませんが、年会費無料のクレジットカードの方が発行しやすい傾向にあります。

一方ゴールドカード・プラチナカードと呼ばれるクレジットカードは、限られた方が発行できるものです。

審査が甘いクレジットカードを持ちたい方は、年会費無料のものを選んでみてください。

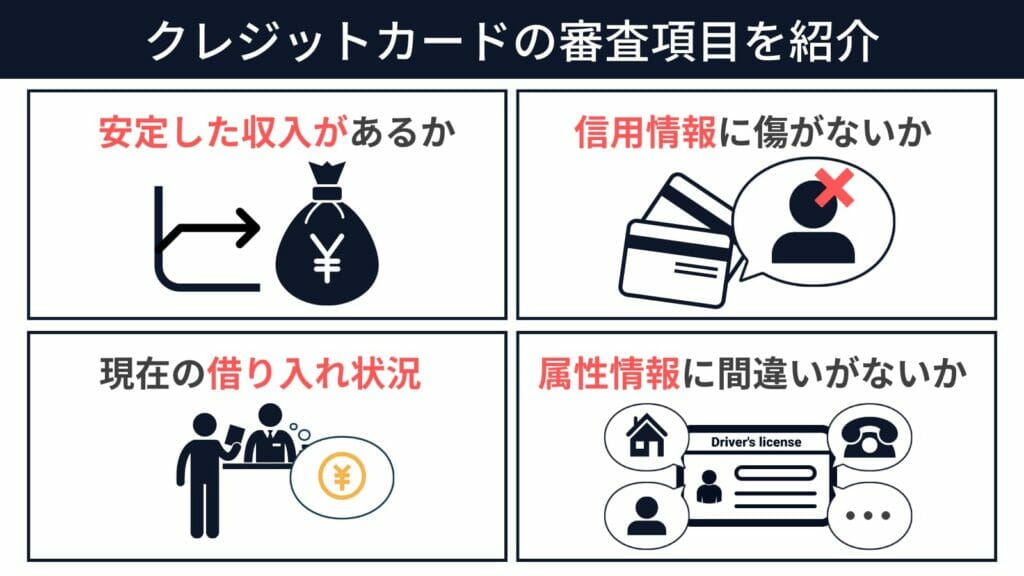

クレジットカードの審査項目4つを紹介

クレジットカードの審査基準は、各社の細かい部分までは公開されていません。

しかし一般的に確認されやすいポイントを押さえることで、申し込みに通過しやすくなります。

以下では、クレジットカードの審査項目について具体的に解説していきます。

これから申し込む方は、各項目を確認してみてください。

安定した収入があるか

クレジットカードの審査では、安定した収入を有しているかを確認する傾向にあります。

毎月カードの請求額を支払うだけの収入があるか、確認するクレジットカード会社が多いのです。

安定した収入とは、毎月一定額入ってくる給料のことです。会社員・公務員・アルバイト・パートなどで得る給料は、審査において評価される傾向にあります。

一方自営業者やフリーランスの変動性のある収入は、安定した給料と見られにくい傾向にあります。

あくまで傾向ですが、事前に理解しておくことで申し込むか判断基準の一つになるでしょう。

信用情報に傷がないか

クレジットカードの審査では、信用情報に傷がないかする傾向にあります。

過去の取り引きに関する問題を確認することで、クレジットカードを発行に値するか判断するためです。

指定信用情報機関のCICの定義では、信用情報を以下のように定義しています。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。

引用元:CIC(CREDIT INFORMATION CENTER)

例えばクレジットカードの利用で延滞したり多重申し込みをしたりしていると、信用情報に傷がある状態になってしまいます。

各クレジットカード会社が確認する項目になるので、信用情報に傷が残らないよう気をつけましょう。

現在の借り入れ状況

現在の借り入れ状況は、クレジットカード申し込み時に確認する項目になります。

なぜなら、返済能力の有無を確認するためです。

年収400万円で300万円の借り入れがある方と、年収400万円で借り入れがない方では、後者に返済能力があるとわかるでしょう。

このように借り入れ状況を確認することで、ある程度返済能力を測れます。

カードローンなど借り入れがある方は、借金を減額してから申し込んでみてください。

属性情報に間違いがないか

クレジットカードを申し込んだときは、属性情報に間違いがないか確認します。

なぜなら、本人が申し込んでいるのか判断するためです。

- 属性情報とは?

-

属性情報とは、名前・住所・電話番号・勤務先の企業など個人の属性にまつわる情報を指します。これらの情報が本人と一致しているか確認し、不正利用などを防止しているのです。

万が一属性情報に誤りがあると、カードの審査は通過できません。

これから申し込む方は、入力した情報が本人確認書類などと一致しているか確認してみてください。

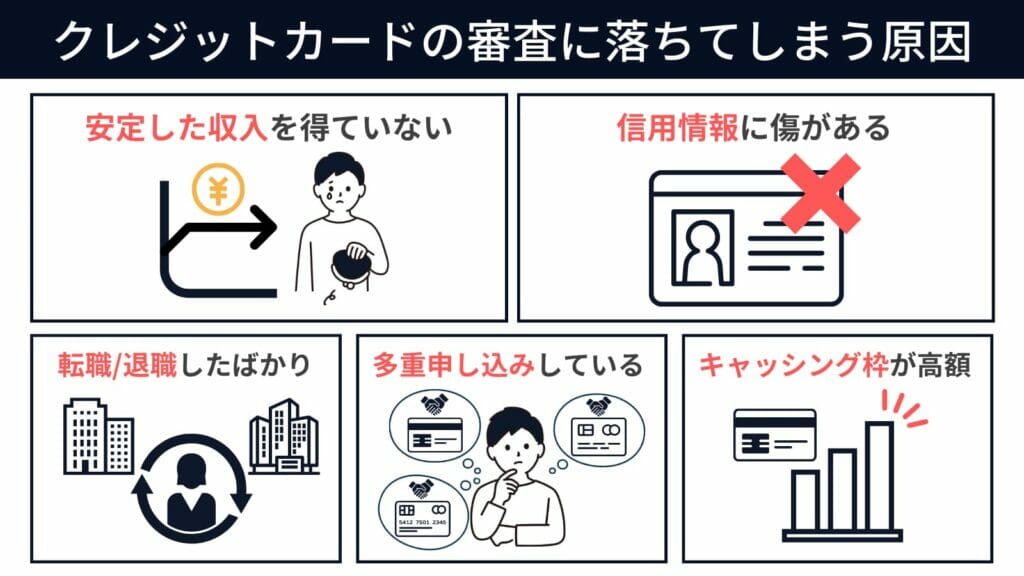

クレジットカードの審査に落ちてしまう5つの原因

「審査に落ちて信用情報を傷つけたくない」「自分が審査落ちしないか不安」と悩んでいる方もいらっしゃるでしょう。

クレジットカードの審査に落ちてしまうときは、以下のような原因が考えられます。

ここでは、クレジットカードの審査に落ちてしまう原因について詳しく深掘りしていきます。

確実に審査通過するために、原因を知っておいてください。

安定した収入を得ていない

クレジットカードの審査に落ちてしまうときは、安定した収入を得ていないことが原因として挙げられます。

「返済能力がない」と判断されてしまい、カードを発行してもらえないのです。

自営業者やフリーランス、フリーターなど収入に波がある方は、安定した収入がないと判断されやすい傾向にあります。

一方会社員・公務員など毎月一定の給料がある方は、安定した収入がある判断される傾向です。

成果報酬型の働き方で収入を得ている方は、あらかじめ理解しておくと良いでしょう。

信用情報に傷がある

クレジットカードで審査落ちしてしまう方は、信用情報が傷ついている可能性があります。

過去の取り引きで問題があるとわかり、クレジットカード会社が発行しない可能性があるのです。

クレジットカードの支払いを延滞してしまったり、同時期に複数のカード会社に申し込んだりしていると、信用情報が傷ついてしまいます。

信用情報に傷があり「利用した金額を返済できない」「複数社申しこまなければいけない事情がある」と判断されてしまうと、審査に落ちてしまう可能性も考えられます。

普段の生活でお金に関するトラブルがないように気をつけ、審査で不利にならないようにしましょう。

転職・退職したばかり

転職・退職したばかりの方は、審査落ちしてしまう可能性があります。

なぜなら勤続年数が短く、「返済能力がない」と判断されかねないからです。

一般的に勤続年数が長い方は、返済能力が高いと判断されやすい傾向にあります。一方転職・退職したばかりの方は「収入が途絶えるリスクがある」と判断されるため、支払能力で減点されてしまうのです。

今後転職・退職予定がある方は、実際に行動に移す前にクレジットカードを発行することをおすすめします。

万が一転職・退職後に申し込みを考えている方は、安定した収入があることを証明できる状態で申請してみてください。

多重申し込みしている

クレジットカードを複数社申し込んでいる方は、審査落ちしてしまう可能性があります。

なぜなら「複数社申し込まないといけない事情があるのではないか」と判断されてしまうからです。

- クレジットカードを申し込んだ履歴は残ってしまうのでしょうか?

-

はい、残ります。クレジットカードを申し込むと、CICなどの信用情報機関に履歴が登録されます。その状況をクレジットカード会社が確認できるため、複数社申し込むとすぐに気づかれてしまうのです。

多重申し込みをしてしまうと、数年間履歴が閲覧できる状態になってしまいます。

今クレジットカードを発行できないだけでなく、数年間持てない可能性もあるため、基本的には1社のみ申し込みましょう。

キャッシング枠が高額

キャッシング枠を高額に設定している方は、審査落ちする可能性があります。

なぜなら、総量規制の範囲を超えてしまっている可能性があるからです。

- 総量規制とは?

-

貸金業法によって定められている借り入れに関する規制のことです。貸金業社からの借入残高が年収の1/3を超えると、新規借り入れができなくなってしまいます。

例えば年収300万円の方は、100万円を上限に借り入れが可能です。

しかしキャッシング枠を上限の100万円まで設定していると、キャッシング機能付きのクレジットカードを申し込んでも審査落ちしてしまいます。

今持っているクレジットカードで大きなキャッシング枠を設定している方は、年収の1/3を超えていないか確認してみてください。

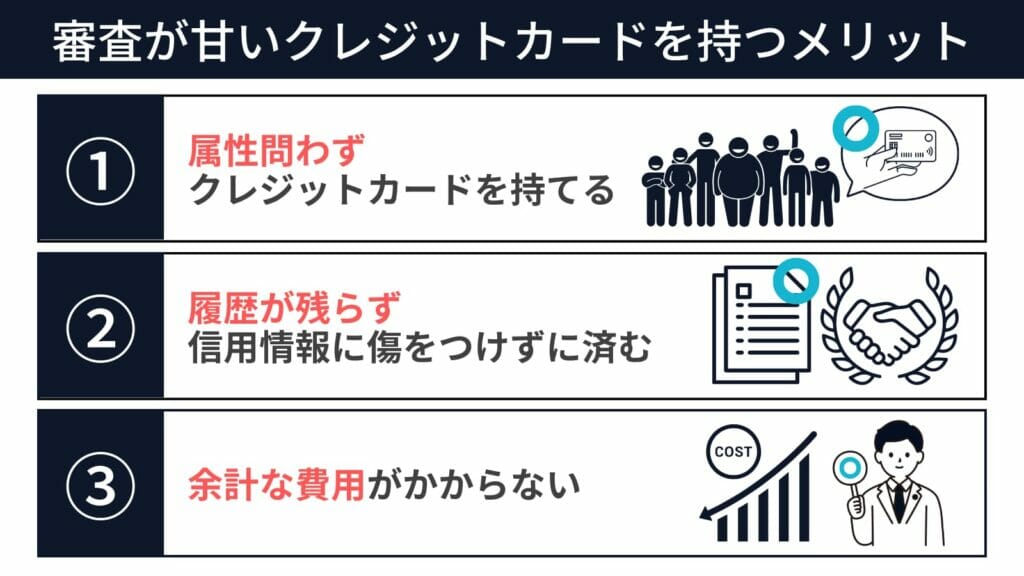

審査が甘いクレジットカードを持つ3つのメリット

クレジットカードを持つことには、さまざまなメリットがあります。

具体的には、以下3点のメリットが考えられるでしょう。

ここでは、審査が甘いクレジットカードを持つメリットを紹介します。

申し込もうか悩んでいる方は、参考にしてみてください。

属性問わずクレジットカードを持てる

審査が甘いクレジットカードを持つメリットは、属性問わずカードを所有できることです。

収入が少なかったり学生だったりする方も、所有できる可能性があります。

ゴールドカード・プラチナカードなどいわゆる「ステータスカード」は、申し込み者の年収や信用情報が厳しく審査されます。しかし通常のクレジットカードであれば、多くの方が所有しやすくなっているのです。

過去に審査落ちした経験がある方やはじめて申し込む方は、年会費無料で発行しやすいクレジットカードを検討してみてください。

比較的やさしい基準で発行できるため、メリットを享受できるでしょう。

信用情報に傷をつけずに済む

審査が甘いクレジットカードを発行することで、信用情報を傷つけずに済みます。

なぜなら審査落ちする可能性が低く、履歴が残らずに済むからです。

万が一審査に落ちてしまうと、申し込み履歴や審査に落ちた情報が信用情報機関に残ってしまいます。

クレジットカード会社は信用情報機関に載っている情報を参考に審査するため、審査落ちなどの情報はカード申し込み時にマイナス材料になりかねません。

そのため審査が甘いクレジットカードを申し込み、信用情報を傷つけずに取得すべきなのです。

余計な費用がかからない

審査が甘いクレジットカードを持つと、所有することに余計な費用がかかりません。

なぜなら、年会費無料で持てる「一般カード」の可能性が高いからです。

年会費無料のクレジットカードであれば、所有し続けても無駄なコストがかかりません。また審査条件も比較的やさしい可能性があり、審査落ちのリスクも軽減できます。

収入や信用情報に不安がある方は、年会費無料のクレジットカードを中心に選んでみてください。

記事内で紹介している11枚のクレジットカードは、基本的に年会費無料で発行できます。

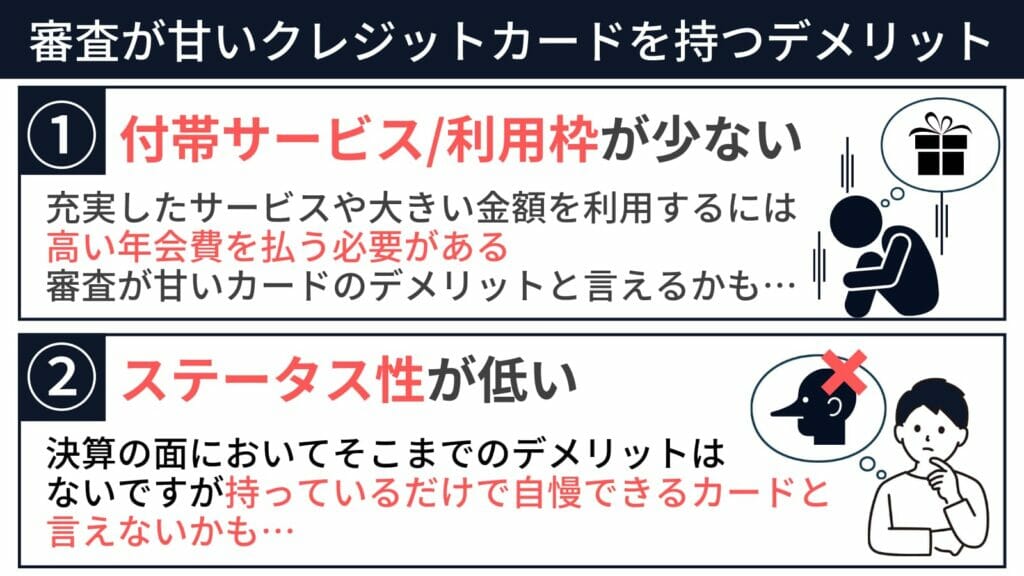

審査が甘いクレジットカードを持つ2つのデメリット

審査が甘いクレジットカードを持つことには、多少のデメリットも生じます。

これから発行を考えている方は、メリット・デメリット両方確認しましょう。

以下では、審査が甘いクレジットカードを持つデメリットを2点紹介します。

デメリット以上のメリットがあるか、確認してみてください。

付帯サービス・利用枠が少ない

審査が甘いクレジットカードは、付帯サービスや利用枠が少ない傾向にあります。

そのため「決済以外の機能で満足できない」と感じるケースも考えられるでしょう。

充実したサービスや大きな金額を利用するには、数万円の年会費を支払う経済的な余裕や支払い能力の高さが必要になります。

審査が甘いクレジットカードは年会費無料で支払いに不安を抱えている方が持つ可能性もあるため、付帯サービスや利用枠が少ない傾向にあるのです。

とはいえ、どのクレジットカードも月数十万円程度の利用枠を用意しています。

現在の収入や生活費と照らし合わせて、「ここの利用枠なら足りそう」と感じた会社を選んでみてください。

ステータス性が低い

審査が甘いクレジットカードは、ステータス性が低いことがデメリットとして挙げられます。

比較的多くの方が発行できるものなので、持っているだけで自慢できるようなカードとはいえません。

- クレジットカードのステータス性が低いことのデメリットはありますか?

-

「決済」の面においては、そこまでのデメリットはありません。ただし、他人と比較したときや店員に差し出したとき、目を惹かれるのはステータスカードになるでしょう。

「ゆくゆくはゴールドカードを持ちたい」と考えている方は、上位ランクのカードを用意している会社を選択してみてください。

記事内で紹介しているクレジットカードの中では、三井住友カード(NL)・エポスカードなどが例として挙げられるでしょう。

クレジットカードの審査に通過するためにやるべき6つのこと

審査が甘いクレジットカードも、発行できない可能性があります。

実際に申し込むときは、以下5点を確認してから審査を受けてみましょう。

ここでは、クレジットカードの審査に通過するためにやるべきことを深掘りしていきます。

確実にカードを発行できるよう、1点ずつ確認してみてください。

申し込み条件を確認する

クレジットカードの審査に通過するために、申し込み条件を確認しましょう。

特に学生・パートなどの方は、詳しく確認することが重要です。

年齢要件では「18歳以上」「20歳以上」など、各社申し込める年齢が異なります。また「学生可」「パート・アルバイト可」など、各社属性や働き方も指定している可能性もあるのです。

申し込み条件を確認せずに申請してしまうと、無駄に信用情報を傷つけてしまう可能性も考えられます。

まずは条件を確認してから、実際に申し込んでみてください。

申し込みは1社に絞る

クレジットカードに申し込むとき、必ず1社に絞りましょう。

複数社申し込むと「審査に不安があるのではないか」とカード会社に認識されてしまうからです。

複数社同時に申し込んでしまうと、その情報が信用情報機関に登録されてしまいます。今回の申し込みが通りにくくなるだけでなく、今後のカード発行にも影響が出てしまうことも考えられるでしょう。

基本的に複数社の申し込みは、カード会社にとって良い印象を与えません。

特に審査が甘いクレジットカードを探している方は、1社に絞った上で申し込んでみてください。

転職・退職前に申し込む

クレジットカードは、転職・退職前に申し込みましょう。

転職・退職後に申し込んでしまうと、カード会社から「返済能力が低い」と判断されかねないからです。

年収400万円で勤続20年の方と、年収400万円で直近3度転職している方では、前者の方が返済能力がありそうと判断できるでしょう。

返済能力を測る上で、勤続年数の長さは重要な要素の一つになります。

転職・退職を検討している方は、クレジットカードを発行してからにしましょう。

借入金・延滞などを0にする

クレジットカードの審査に通過するために、借入金・延滞などのトラブルは0にしておきましょう。

信用情報が傷つき、審査にマイナスの影響を与えてしまう可能性があるからです。

借金200万円で3度延滞したことがある方と、借金なしで延滞したことがない方では、後者の方が利用した金額を返してくれそうでしょう。

このように借入金や延滞の経験があると、審査に落ちてしまう可能性があります。

現在借入金・延滞がある方は、状況を整理してから申し込んでみてください。

虚偽の情報は記載しない

クレジットカードの審査を通過するために、虚偽の情報は記載しないようにしましょう。

属性情報を確認したときに情報が一致しないと、審査元から疑われてしまうからです。

クレジットカードを申し込むと、名前・住所・電話番号・勤務先の企業などの属性情報を照会します。ここで虚偽の情報があると、「隠したいことがあるのではないか」と疑いをかけられてしまうのです。

これからクレジットカードを申し込むときは、現在の状況をありのままに報告しましょう。

万が一引っ越しなどで本人確認書類と現住所が異なる方は、その旨も伝えるようにしてください。

キャッシング枠を0円に設定する

クレジットカードは、通常買い物で現金の代わりに使用するショッピング枠のほかに、現金の借入限度額が決まっており、これをキャッシング枠と呼びます。

キャッシング枠はクレジットカードによって異なり、その設定により支払い能力の有無が判断されます。

返済能力のない人にクレジットカードは発行できないので、キャッシング枠はできるだけ最小限にすると、審査に通りやすくなるかもしれません。

キャッシング枠は後から再度申請できます。必要ない方は0円に設定して申し込む方が審査通過率が上がりますよ。

審査が甘めなクレジットカードを発行・利用する際の3つの注意点

ここからは、審査が甘めなクレジットカードを発行する際と、利用する際の注意点を3つお伝えします。

審査なし・必ず審査が通るクレジットカードは基本的にない

クレジットカードの発行に際し、審査がないクレジットカードは基本的にありません。

また、絶対に審査が通ると断言できるクレジットカードもありません。

今までお伝えしてきたクレジットカードも、審査が甘め、緩めというだけです。

クレジットカード発行会社は、利用料金をきちんと支払ってくれる人にクレジットカードを発行したいと考えるので、それを申込者情報で判断します。

クレジットカードを発行する際は、ある程度の審査があることは理解しておきましょう。

クレジットカード発行会社は独自の審査基準を設けており、その内容は非公開です。

審査基準が分からない以上、必ず審査に通るとは言いきれません。

複数申し込みするとブラックリストに載る可能性がある

短期間に複数のクレジットカード会社に申し込みを行うと、審査に通りにくくなるようです。

これは通称「申し込みブラック」と呼ばれます。

いくつものクレジットカードを保有して利用すると、支払いが滞り貸し倒れリスクに繋がる可能性があります。

クレジットカード発行会社は、支払い能力に乏しいと判断される人にクレジットカードを発行するリスクを、わざわざ負う必要はありません。

ブラックリストに載るとクレジットカードの審査に通りにくくなるので、注意しましょう。

リボ払いで支払うクレジットカードはおすすめしない

リボ払いとはリボルビング払いの略称で、毎月一定の額を金利と一緒に支払う方法のことを言います。

リボ払いをするとたとえ高額の商品を購入したとしても、何ヶ月かかけて一定額を返済していけばよいので、手元にまとまったお金がなくても支払いが可能です。

しかしリボ払いは、支払残高と支払期間に応じた利息も合わせて返済しないといけません。

毎月の返済金額が少ないと、支払い期間は長くなりその分利息も増えてしまいます。

毎月の返済が大変になる場合もあるので、クレジットカードに慣れていない人には特におすすめできません。

審査に落ちた後、どうしてもカード払いしたい場合の3つの対処法

クレジットカードの審査に落ちたとしても、どうしてもカード払いをしたい場合は、以下の方法を試してみてください。

デビットカード・プリペイドカードを作る

クレジットカード以外にも、デビットカードやプリペイドカードを使うとカード払いができます。

デビットカードとは即時払いのカードです。

デビットカードでは、決済と同時に口座から利用金額が引き落とされます。

クレジットカードと異なり、その場で利用金額が引き落とされるので収支の管理がしやすい特徴があります。

また、プリペイドカードとは前払い式のカードです。

先に任意の金額をチャージしておき、買い物時などに使用します。

事前にチャージした金額しか使えないので、使いすぎの心配はありません。

デビットカードもプリペイドカードも、審査不要で発行可能です。

身内の家族カードを発行してもらう

クレジットカードには、たいてい家族カードを申し込めるサービスがあります。

家族カードとは、クレジットカードの本会員の家族が申し込めるクレジットカードのことです。

本会委員の信用に基づいて発行されるので、安定した年収がない学生や主婦、過去に審査に落ちてしまった人でもクレジットカードを持てます。

家族カードでも本カードと同様にポイントが貯まったり、特典を受けられたりと同様のサービスが受けられます。

自身の収入面などでクレジットカードの審査に落ちてしまった場合には、家族カードも検討してみましょう。

期間を空けて再度申し込む

クレジットカードの審査に落ちた際は、すぐに次のクレジットカードを申し込むことは避けることをおすすめします。

クレジットカードの審査に落ちたということは、収入や資産などの返済能力が基準に満たないということです。

収入や資産が増えるまで期間を空けて待ち、前回の申し込み時よりも自身のステータスが上がったと思ったら、再度挑戦してみましょう。

先にもお伝えしたとおり、複数枚いっきに申し込みをすると申し込みブラック状態となり、さらにクレジットカードの審査に通りにくくなりかねません。

クレジットカードを申し込むタイミングも重要です。

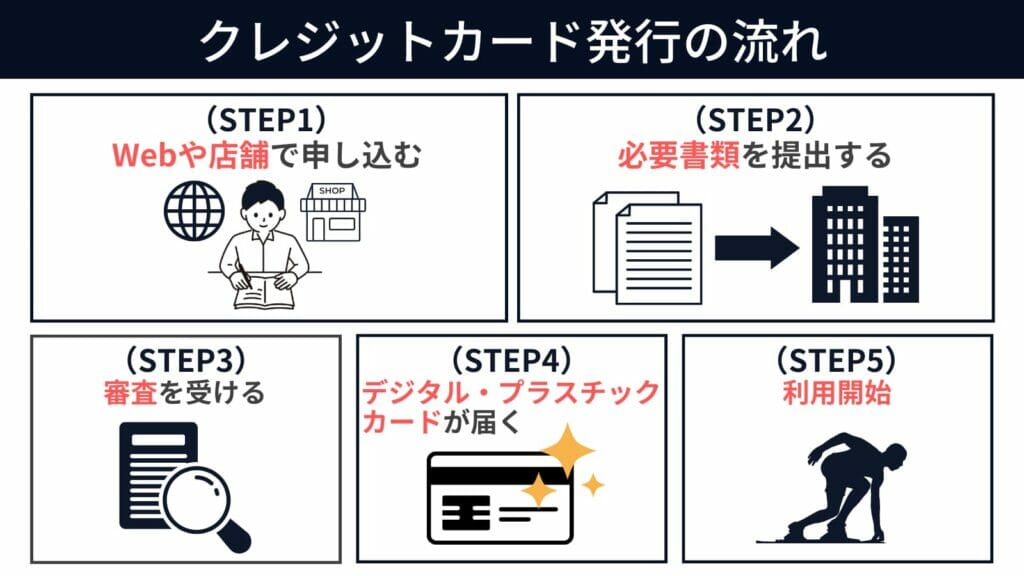

クレジットカード発行の流れ

- Webや店舗で申し込む

- 必要書類を提出する

- 審査を受ける

- デジタル・プラスチックカードが届く

- 利用開始

クレジットカード発行までの流れは、上記リストの通りです。

申し込みはWebまたは店舗などで受け付けていることが多いので、気になるカード会社の申し込み方法を確認してみてください。

Web申し込みであれば、24時間いつでも申請できます。また即日発行に対応している会社もWeb申し込み限定にしている会社が多いので、基本的にはWebから申請してみてください。

審査は、提出した必要書類や信用情報機関の情報をもとに行われます。

在籍確認は基本的に行っていないので、審査中に特別やるべきことはありません。

審査に通過したら、クレジットカードが発行されます。

使いすぎ・借り過ぎに注意して、正しく使ってみてください。

審査が甘いクレジットカードでよくある7つの質問

クレジットカードを申し込む前に、疑問点は解消しておきましょう。

事前に疑問点をなくしておくことで、申し込み後のトラブルを未然に防げます。

上記のよくある質問について、詳しく解説していきます。

これからカードを発行する方は、一読してみてください。

- PayPayカードの審査は厳しいですか?

-

具体的な審査基準は公開されていないため明言できませんが、他のカードよりも特別基準が厳しい可能性は低いでしょう。満18歳以上の方は、申し込んでみてください。

- なぜクレジットカードの審査に落ちるのでしょうか?

-

安定した収入を得ていなかったり、過去の取り引きで延滞したりしていることが要因にあげられます。クレジットカードに申し込む前に、気がかりな点がないか確認してみてください。

- イオンカードの審査は厳しいですか?

-

審査基準は公開されていないため明言できませんが、特別厳しいとはいえません。特に卒業年度の高校生も発行できるカードなので、一般的な基準よりも低く設定している可能性もあるでしょう。

- クレジットカードの審査はどこまで調べるの?

-

審査で調べる項目は、会社によって異なります。一般的には「安定した収入の有無」「信用情報」「借り入れ状況」「属性情報」などを調査します。

- 審査が甘いクレジットカードは在籍確認なしで発行できる?

-

在籍確認とは、クレジットカード発行会社が申し込み者の勤務先に電話で本人情報を確認することです。

本人の返済能力を知るためにも在籍確認を行う場合がありますが、在籍確認なしでも発行できるクレジットカードもあります。

いくつか以下にご紹介します。

在籍確認なしで発行できるクレジットカード9選- Tカードプラス

- ACマスター

- JCBカードW

- セゾンカード

- イオンカード

- 楽天カード

- イオンカードセレクト

- ライフカード

- セゾンカードインターナショナル

ただし在籍確認はなくても、本人確認書類は提出の必要があります。

- クレジットカードの信用情報は何年保管される?

-

クレジットカードの利用履歴を知るクレジットヒストリーには、信用情報が記録されています。

国内の信用情報は以下の3つの機関で共有されているようです。

国内の信用情報機関- CIC(シー・アイ・シー)

- JICC(日本信用情報機構)

- 個信センター(全国銀行個人信用情報センター)

クレジットカードの利用状況や返済状況、支払遅延に関する情報については「契約中および契約終了後5年以内」の保存期間となっています。

- 債務整理後にクレジットカードを発行する時の注意点は?

-

債務整理を行った場合は、一定期間その事実が信用情報機関に記録されます。

その記録が残っている間はクレジットカードの発行は難しいので、以下に気をつけて時期を見て再度申し込みをしてみてください。

債務整理後|クレジットカード発行する時の注意点- 5~10年待つ

- 安定した収入を確保する

- 申し込むクレジットカードを1枚に絞る

長くて10年ほどの期間を空けて、その間に安定した収入を作りましょう。

債務整理後にクレジットカードを申し込む場合は1枚に絞っておくことをおすすめします。

まとめ|クレジットカードの審査をクリアして日々の決済を快適にしよう

審査なしに絶対に手に入れられるクレジットカードはありません。

ただし、ここまで見てきたように、比較的審査が甘いクレジットカードがあることは事実です。

もし審査に通らなかった場合は、自身の状況を省みてください。審査基準を見直して、再度クレジットカードを申し込んでみましょう。

クレジットカードを持っていると、日々の決済の手間が少なくなり快適になります。

クレジットカードの審査に通るためにも、ぜひこの記事を参考にしてみてください。