債務整理は、任意整理、個人再生、特定調停、自己破産の4つの手続きの総称です。専門家に相談しながら上手に使えば、「家を残す・教育ローンを組む・この人にだけは返済する」といったお悩みも一緒に解決できます。それぞれの違いを徹底解説しました!

[the_ad id=”13663″]

債務整理とは?

[box1 class=”boxstyle1″ title=”債務整理を簡単に説明すると?”]

債務整理とは、様々な事情により借金の返済が困難になった場合に取るべき、救済措置の総称です。

[/box1]

債務整理とは、銀行カードローンや消費者金融などでお金を借りすぎてしまった人や、経済的な事情の変化で返済が難しくなった人が利用できる制度です。

専門家や裁判所を通じてお金を貸した人と交渉することで、借金を返済可能な金額に減らしたり、借金そのものを無かったことにすることができます。

もちろん債務整理をすると、お金を貸した人たちからの信用を失うことになるでしょう。しかし返すアテもないのに借金を抱み続けるくらいなら、債務整理を検討した方が良いかもしれません。

債務整理は有名な自己破産制度から、ちょっとマイナーな特定調停制度など、合計4種類があります。どの制度が適しているかは借入状況により異なるため、まずは制度内容を確認してみましょう。

債務整理にはどんな種類の手続きがある?

債務整理は大きく分けて下記の4種類があります。

[box2 class=”boxstyle2″ title=”債務整理の種類4つ”]

[/box2]

[frame2 type=”boader”]

豆知識

実際にはこれに消滅時効が加わるというネット上の説がありますが、消滅時効は債務整理ではありません。

消滅時効に関する詳細をこちらの記事で解説しているので気になる方はチェックしてください。

[/frame2]

①任意整理とは

任意整理は、裁判所を通さずに債権者と借金について話し合う制度です。

弁護士や司法書士などの専門家が仲介に入り、利息の免除などを中心に、双方納得できる返済方法を模索します。

任意整理は裁判所を通さないため、手続き面が簡単です。したがって、最も多く利用されている制度です。

特徴

任意整理は裁判所を通さずに、債権者と話し合える点が特徴です。交渉の自由度が高く、住宅ローンや保証人がついた債務を対象外にして話し合うこともできます。

ただし任意整理は手続きというより、「話し合い」です。債権者にも言い分があり、なかなか全額免除とはいきません。

多くの場合、将来利息の免除程度しか認められることはないでしょう。

ただし過去の行われた任意整理の中には、一括返済を条件に元本の割引に成功したり、返済の延長が認められた場合もあります。依頼する専門家の手腕次第といったところでしょうか。

なお任意整理を行うと信用情報機関に5年間ほど登録されます。官報への掲載はありません。

メリット

[frame3 type=”boader”]

裁判所を通さないため手続き面がスムーズ

特定の債務のみ交渉するなど自由度が高い

官報に掲載されない

[/frame3]

デメリット

[frame3 type=”boader”]

信用情報(ブラックリスト)に登録される

圧縮できる額は比較的少ない

交渉がまとまらず難航することもある

[/frame3]

②個人再生とは

個人再生とは、借金問題を裁判所に申し立てることで、債務を圧縮してもらう手段です。

認められれば借金を最大で9割近くも圧縮できるため、返済がとても楽になります。またローン住宅を手放すことなく実行できるため、自己破産と比べて条件的に有利です。

特徴

個人再生は裁判所に申し立てることで、債務を最大9割ほど圧縮できる制度です。圧縮できる額は借入額により異なり、100万円~5,000万円までの債務が対象となります。

個人再生は自己破産と違い、条件を満たせば住宅を手放す必要がありません。更に借金の原因がギャンブルや浪費によるものであっても、免責が認められます。

免責不許可事由が心配な方には嬉しい制度ですよね。

ただし個人再生で圧縮した債務は、3年~5年の時間をかけて返済しなければいけません。安定的な収入を得ていることが条件です。

また個人再生を行うと、信用情報機関に5年~10年の間(登録機関によって異なる)、登録が行われます。加えて、官報と呼ばれる政府発行の広告に氏名と住所が掲載されてしまいます。

これは任意整理と比べて、大きなデメリットと言えるでしょう。

メリット

[frame3 type=”boader”]

最大9割も債務を減らせる

住宅を手放さずに債務を減らせる

ギャンブル借金でも免責が得られる

[/frame3]

デメリット

[frame3 type=”boader”]

信用情報(ブラックリスト)に登録される

官報に掲載される

安定的な収入がなければ利用できない

[/frame3]

③特定調停とは

特定調停とは、裁判所を介して債権者と借金の負担軽減を交渉する方法です。話し合いがまとまると裁判所が「調停調書」を作成し、これを借金減額の証拠にしてくれます。

特徴

特定調停は任意整理と異なり、裁判所を介して債権者と交渉を行います。

裁判所に何度か足を運ぶことになりますが、債権者との話し合いは調停員が間に入るため、弁護士に依頼せず自力で行える方法です。

(任意整理の場合は専門家がいなければ債権者と直接対面しなければならず、妥当な交渉は極めて難しい)

弁護士に依頼して債務整理を行うと、10万円~30万円程度のコストがかかります。特定調停を1人で行えば、それだけ負担の減額が可能です。

また任意整理同様に、話し合うべき債権を限定することもできるため、保証人への影響が心配な方にも向いています。

ただし特定調停を申し立てても、債権者が協力するとは限りません。どれくらい減額できるかは交渉次第な部分も大きく、まとまらない場合もあります。

更に特定調停で作られる調停調書は、借金減額の証拠であると同時に「債務名義」として機能します。

つまり調停後に返済を滞納すると、調停調書が強制執行の根拠となり、給与の差し押さえなど強力な取り立てが待っています。

なお特定調停を行うと信用情報機関に5年の間、登録が行われます。官報への掲載はありません。

メリット

[frame3 type=”boader”]

自分で行うことができる

官報に掲載されない

[/frame3]

デメリット

[frame3 type=”boader”]

信用情報(ブラックリスト)に登録される

債権者が提示条件に応じるとは限らない

合意内容は債務名義となり強制執行の根拠になる

自分で行う場合は手続きが大変

[/frame3]

④自己破産とは

自己破産とは、裁判所に破産を申し立てることで借金から解放してもらう手続きです。

認められると全ての債務が免責がされ、一切の借金がなくなります。ただし自己破産を行うと、いくつかの制限を受けることになります。

特徴

自己破産は、債務整理の中でも最も強力な手段です。

税金などの非免責債権を除き、ほぼ全ての借金から解放されるため、支払い不能になった場合に利用されます。任意整理と違い債権者の同意は必要ありません。

ただし自己破産は借金の原因がギャンブルや浪費に該当する場合、免責が認められない可能性があります(免責不許可事由)。あくまで「可能性」であり実際には認められることも多いのですが、だからと言って確実に認められるとも言い切れません。

更に自己破産を行うと、基本的には高額資産(住宅や一定価値以上の自動車など)を手放さなくてはいけません。また一定期間の間、士業や警備員など特定の職業に就けなくなります。

自己破産の信用情報登録期間は5年~10年の間(登録機関によって異なる)と長めです。また官報にも氏名と住所が掲載されてしまいます。信用情報全般におけるダメージは大きく、一定期間はローンや借金の審査は難しい状況が続くでしょう。

メリット

[frame3 type=”boader”]

(非免責債権を除く)全ての債務から解放される

安定的な収入がなくても利用できる

債権者の同意は必要ない

[/frame3]

デメリット

[frame3 type=”boader”]

信用情報(ブラックリスト)に登録される

官報に掲載される

しばらく特定の職業に就けなくなる

ギャンブル借金などの場合は、不許可になる可能性も

[/frame3]

それぞれの違いを比較

| 任意整理 | 個人再生 | 特定調停 | 自己破産 | |

|---|---|---|---|---|

| 借金の減額 | 少額 | 最大9割 | 少額 | 原則全額 |

| 必要期間 | 2か月~3か月 | 4か月~6か月 | 3か月前後 | 4か月~6か月 |

| 住宅や車を整理対象外にできるか | 可 | 可(住宅) | 可 | 不可 |

| 保証人 | 影響なしも可 | 必ず影響 | 影響なしも可 | 必ず影響 |

| 家族への露見 | バレにくい | 確実にバレる | バレやすい | 確実にバレる |

| 信用情報の掲載期間 | 5年 | 5年~10年 | 5年 | 5年~10年 |

| 官報 | 掲載されない | 掲載される | 掲載されない | 掲載される |

| 職業制限 | 制限なし | 制限なし | 制限なし | 制限あり |

債務整理ができる人の条件ポイント

[box2 class=”boxstyle2″]

- 基本的に誰でも行使することが可能

- しかし一定条件に該当する場合は債務整理が認められないこともある

[/box2]

任意整理など裁判所を介さない整理方法の場合、債権者との交渉がまとまらず失敗に終わる可能性もあります。

下記で詳しく解説するので、まず「債務整理は誰でもできるが、うまくいかないケースもある」と覚えておくと良いでしょう。

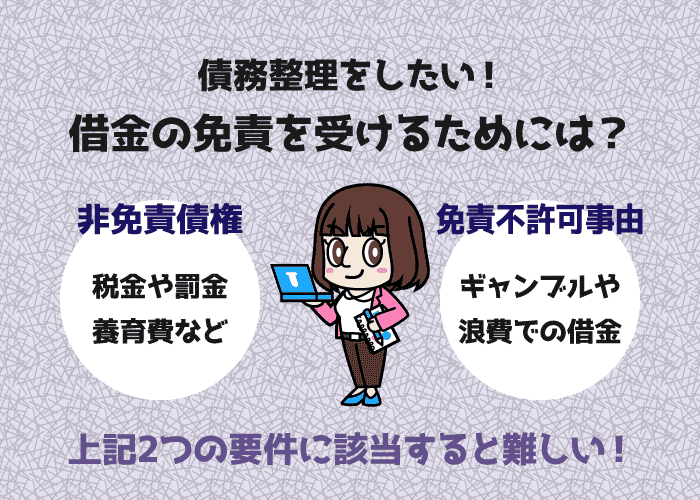

債務整理できる借金とできない借金

債務整理は、どんな事情や種類の借金でもゼロにしてくれるワケではありません。

借金の免責を受けるためには、「非免責債権」と「免責不許可事由」の2つの要件をクリアすることが求められます。

非免責債権とは?

[box1 class=”boxstyle1″ title=”非免責債権とは”]

破産法により、性質的に保護性が高いとされている債権です。[/box1]

非免責債権にはたくさんの種類がありますが、有名なものだと税金や罰金・養育費などが該当します。

また公共料金においては、「直近1か月の電気代・ガス代・上水道代」に加え、下水道代(下水道代のみ税金に準じた扱いとなる)が非免責債権です。

免責不許可事由とは?

免責不許可事由は、債務整理のうち「自己破産」を行う場合に問題となる制度です。

下記に代表的なものを挙げるので、まずは目を通して下さい。

[frame2 type=”boader”]

- ショッピングリボなどを通じて極度の浪費を繰り返して作った借金

- 返済能力があると見せかけ貸主を騙して作った借金

- 免責許可が確定した日から7年以内に再度作った借金 など

[/frame2]

皆さんも「ギャンブルや浪費で作った借金は自己破産できない」と耳にしたことがあると思います。これは「浪費」が免責不許可事由に該当するからです。

しかし免責不許可事由は、該当しても必ず適用されるワケではありません。

裁判所の裁量や反省文の提出などによって認められるケースも多いので、該当したから例外なく免責が受けられないと判断するのは早計です。

すぐに諦めたりせず、まずは専門家に相談することをおすすめします。

債務整理するとどうなる?ブラックリストの影響は?

債務整理を行うと、信用情報機関と呼ばれる組織に履歴が記録されてしまいます。信用情報は世間一般で、ブラックリストと呼ばれるデータベースです。

そして信用情報機関は各金融企業の要請に応じて、情報提供することを業務としています。金融機関はカードローンやキャッシングの申込があるたびに信用情報機関をチェックするので、債務整理の履歴があると審査は不利です。

具体的にはクレジットカードや住宅ローンの審査に通らなくなったり、賃貸物件の保証会社から断られたりするなどの影響が考えられます。

また携帯の新規契約や機種変更など、スマホ関連の審査にも影響するかもしれません。通信会社の審査は比較的緩やかですが、やはり信用情報に傷があるとマイナスとなることは変わりません。

[box2 class=”boxstyle2″ title=”審査に影響する可能性のある代表的取引行為”]

- クレジットカード

- 住宅ローン

- 賃貸

- 携帯機種

[/box2]

債務整理後の生活

債務整理は、法律で認められた正当な行為です。

債務整理を利用しても、彼氏や彼女、夫婦や家族に対して(連帯保証人や連帯債務者は別として)影響や被害が及ぶことはありません。

しかし日本社会は経済的な失敗に対する見方が厳しく、自己破産や個人再生を強く忌避する社会です。債務整理したことが知れたことにより、人から信用を失う可能性はあるでしょう。

[frame3 type=”boader”]

彼女の実家に知れて、結婚を破談にされた

連帯保証人の弟から強く恨まれることになった

夫に内緒で借金したことがバレて離婚された

[/frame3]

このように債務整理が知れたことにより、家族関係や人間関係を破綻させた方も少なくありません。

債務整理するべき人の条件とは?

債務整理は返済不能な借金に苦しむ方にとって、非常に有意義な制度です。しかし同時に自信の信用情報を傷つけてしまうため、闇雲に利用はおすすめできません。

債務整理はご自身の返済能力と借金の大小を見極め、慎重に判断すべきです。

債務整理するべき人

[frame1 type=”boader”]

- 年収の1/3以上の借金を抱えている

- ほぼ利息のみを支払っている

- リストラで収入ゼロになった

- 手元に返せるお金がない

- 病気やケガの治療で返済が滞納しそう

[/frame1]

明らかに返済能力を超えた借金を背負った時や、リストラなどで収入源が断たれた場合、無理をしてはいけません。

返済の見込みが立たない借金を抱え続けても苦しさが増すだけです。返済不能な借金を抱えたときは、思い切って制度利用を相談することをおすすめします。

債務整理しない方が良い人

[frame1 type=”boader”]

- 住宅ローンを組む予定のある人

- クレジットカードが止まると困る人

- 特定の職業に就いている人(自己破産のみ)

- 後見人や保佐人など(自己破産のみ)

[/frame1]

債務整理を行うと信用情報に傷がつき、住宅ローンやクレジットカードの審査は極めて通りにくくなります。(一定期間が経過すると登録情報は削除されます)

また士業など特定の職業についている人は、破産者になると登録を削除されてしまいます。また成年後見人制度における後見人や保佐人(面倒を見る人)も、その資格なしと扱われるので注意が必要です。

どの債務整理方法を選ぶべき?

債務整理にはいろいろな手段がありますが、どの手法が適しているかは置かれた状況によって異なります。

任意整理をするべき人

[frame1 type=”boader”]

- 短期間で手続きを終わらせたい人

- 財産を残して整理したい人

- 家族に隠して進めたい人

- 債務が比較的少額な人

- 保証人に迷惑をかけたくない人

- 返済可能な経済力・資金がある人

[/frame1]

任意整理は裁判所を通さず、非常にスムーズに進めることができる手続きです。裁判所を通さない分だけ郵送物も少なく、同居の家族にバレにくい方法と言えるでしょう。

更に住宅やカーローン・保証人のいる債務を対象外にして交渉できるため、財産や保証人を守りたい方にもピッタリです。

ただし任意整理はあまり大きな金額を減額することはできません。大半は利息カット程度になりますので、ある程度の返済能力が必要です。

個人再生をするべき人

[frame1 type=”boader”]

- 住宅を守りたい人

- 職業制限に該当する人

- 借金が全額ギャンブルや浪費による人

- 返済可能な経済力・資金がある人

- 家族にバレても構わない人

[/frame1]

個人再生は再生計画を進めるうえで「住宅資金特別条項」を定めることで、住宅を守りつつ債務を圧縮することができます。(ローンの性質や抵当の状況により、対象外となる住宅もある)

また自己破産と違い職業制限を受けず、ギャンブルや浪費による借金でも免責が可能です。

住宅ローンを維持したい方やギャンブルで作った借金を減らしたい方にはピッタリの方法と言えるでしょう。

ただし個人再生は再生計画に従い、3年~5年で返済しなくてはいけません。制度利用を利用するにはある程度の返済能力が必要です。

また再生計画には家計の収支表や同居配偶者の収入証明も必要なため、家族の協力も求められます。

特定調停をするべき人

[frame1 type=”boader”]

- 手続き費用を抑えたい人

- 財産を残して整理したい人

- 債務が比較的少額な人

- 保証人に迷惑をかけたくない人

- 返済可能な経済力・資金がある人

[/frame1]

特定調停は弁護士など、専門家への費用を抑えたい方にオススメします。任意整理と同様に交渉する債務を選ぶことができるため、住宅や車・保証人付き債務を守りつつ、他の債務を減額することも可能です。

ただし特定調停は、裁判所から特別送達郵便で「呼出状」が贈られてきます。これは本人または家族の捺印が必要なため、日中自分で郵送物を受け取れない方が同居家族に隠すことは困難です。

自己破産をするべき人

[frame1 type=”boader”]

- 返済不能な借金を抱えている人

- 職業制限に該当しない人

- 大きな資産を有していない人

- 家族の理解が得られる人

[/frame1]

自己破産は、返済不能な債務をゼロにする最後の手段です。他の方法と比べて収入・資産の要件がつかないため、失業や病気・生活保護などの事情により、返済の見込みが立たない方におすすめします。

時効援用をするべき人

[frame1 type=”boader”]

- 最後に返済してから5年または10年経過している人

- 取立や督促を受けていない人

[/frame1]

借金にも時効があり、援用することで免除してもらうことが可能です。

時効の期間は借入先により異なり、最後に返済した日の翌日から5年または10年と変動します。他にも督促や裁判上の請求など色々なルールがありますので、「あ…時効かも」と感じた時は、専門家に相談すると良いでしょう。

債務整理のメリット・デメリット

いずれの方法を取るにせよ、債務整理は非常に大きな選択です。メリットとデメリットを天秤にかけ、後悔のない決断が求められます。

メリット

[frame1 type=”boader”]

- 借金を減額・免除してもらえる

- 終わりのない返済ストレスから解放される

- 借金で壊れた人間関係を回復できる

[/frame1]

デメリット

[frame1 type=”boader”]

- 信用情報への影響は避けられない

- 保証人に迷惑がかかる

- 隠していた借金が明るみに出ることがある

- 方法によっては住宅や車を手放すことに

[/frame1]

家族や会社にばれることはある?

債務整理は個人の法律行為に過ぎず、原則として会社にバレる心配はありません。

書類などの郵送物は自宅に届きますし、裁判所に出かける時も内緒にしていれば明らかになる可能性は低いです。また一般的な人が官報に目を通すことはありませんから、勤め先が銀行でもない限り会社バレの心配はないでしょう。

ただし家族、それも同居となると話は別です。

弁護士や裁判所から郵送物は、基本的に自宅に届きます。また破産が原因で住宅や車を手放すことになると、どのような言い訳をしても疑われてしまうでしょう…。

通常の人が同居の家族に債務整理を隠し通すことはほぼ不可能です。思い切って打ち明けることをオススメします。

配偶者や子供の信用情報の影響

債務整理をしても、配偶者や子の信用情報には影響することはありません。

債務整理は個人の法律行為に過ぎず、配偶者や子は債務整理がしたワケではないからです。ただし配偶者の方が保証債務を負い、共に自己破産した場合は配偶者の信用情報にも影響がでます。

債務整理のやり方と流れ

各債務整理の大まかな手続きをご紹介します。

任意整理の流れ

任意整理は裁判所を通さないため、手続き面が簡素です。専門家に依頼すると交渉も含めて進めてくれるので、和解結果を待つ形になります。

専門家に依頼を行い、手続き費用やスケジュールを話し合います。

依頼を行うと専門家は債権者に通知を行います。

取立を受けている場合、この時点で取立がストップします。

専門家との話し合いでまとめた和解案を、債権者に提出します。

交渉がまとまり、和解合意書を作成して完了です。

個人再生の流れ

個人再生は裁判所に申立てを行い進める手続きです。個人でもできますが、個人再生は債務整理の中でも進行がとても難しく、基本的には専門家に依頼します。

専門家に依頼を行い、手続き費用やスケジュールを話し合います。

依頼を行うと専門家は債権者に通知を行います。

取立を受けている場合、この時点で取立がストップします。

必要書類を準備して、専門家に渡します。専門家は裁判所に個人再生を申立てます。

個人再生を認めてもらう場合、家計収支表と通帳が必要です。

専門家と再生計画案を練り、提出します。

裁判所は提出書類や通帳から、再生計画の諾否を決定します。

再生計画案が認められ、完了です。その後は再生計画に従い、返済を行います。

特定調停の流れ

特定調停は、裁判所を通じて債権者と交渉します。調停委員が間に入ってくれるため、専門家がいなくても債権者と対面する必要がありません。

裁判所に特定調停を行う旨伝え、必要書類を手に入れます。

特定調停申立書など、必要書類を提出します。

申立書を提出すると、裁判所から債権者に通知が行われます。

取立を受けている場合、この時点で取立がストップします。

1回目は債務者だけが裁判所に出頭します。

調停委員と状況や返済計画について話し合います。

2回目は債務者と債権者の話し合いです。

実施には調停委員が間に入るため、直接顔を合わせず進みます。

1回の交渉でまとまるとは限りません。まとまらない場合は何度か続きます。

交渉がまとまった場合、調停調書が作成されます。

合意が得られない場合も、裁判所が妥当と考える条件を決定することもあります。

自己破産の流れ

自己破産も裁判所に申立てることでスタートする制度です。

実は自己破産には「同時廃止」と「管財事件」2種類がありますが、個人の場合は大半が同時廃止と呼ばれる形式で進みます。

専門家に依頼を行い、手続き費用やスケジュールを話し合います。

依頼を行うと専門家は債権者に通知を行います。

取立を受けている場合、この時点で取立がストップします。

自己破産を進める上で必要な書類を準備します。

専門家に提出することで、残りの手続きは代行してくれます。

専門家が書類をベースに申立に必要な書類を作成。管轄裁判所に提出します。

裁判所が状況を審査し、免責を与えることを決定します。

債務整理の費用の目安

債務整理はそれぞれ費用が必要です。ここでは弁護士に依頼した場合の相場をご紹介しようと思います。

| 着手金 | 成功報酬 | 備考欄 | |

|---|---|---|---|

| 任意整理 | 5万円前後 | 減額した金額のうち10%〜20% | |

| 個人再生 | 20万円〜30万円程度 | 減額した金額のうち10%〜20% | |

| 特定調停 | 5万円前後 | 減額した金額のうち10%〜20% | 自分で進めた場合 予納郵便切手:420円(1社につき) 申立手数料:500円(1社につき) ※債務が高額である場合や、裁判所の判断で追加納付を求められるケースもある |

| 自己破産 | 15万円〜20万円 | 10万円〜20万円 |

債務整理をした人の口コミ体験談

債務整理した人の口コミをご紹介します。

過払い金ばかりが注目されがちですが、債務整理は最近の借金についても行うことが可能です。

任意整理で負担を減らせました!

- 40代/女性/会社員

- 借入額:150万円

- 初回借入年:2015年

- 債務整理の方法:任意整理

◎ 借金した理由・経緯

◎ 相談の流れ

◎ 債務整理の結果

再スタートが切れました

- 30代/男性/会社員

- 借入額:300万円(カーローン含)

- 初回借入年:2014年

- 債務整理の方法:自己破産

◎ 借金した理由・経緯

◎ 相談の流れ

◎ 債務整理の結果

債務整理に関するよくあるQ&A

過払い金請求は債務整理になるの?

債務整理は、過払い金請求と混同されやすい制度です。

たしかに債務の圧縮という点においては、債務整理も過払い金請求も共通します。また実際に過払い金請求と同時に、任意整理などを実施するケースも見られます。

しかし債務整理は本来、返済できなくなった借金を減らすことを目的にしている制度です。

これに対して過払い金請求は、過去の利息制限法と出資法の金利差(グレーゾーン金利)の引き直し計算を求めます。

また過払い金請求は、グレーゾーン金利など本来支払う必要のない利息を支払ったケースでしか利用することはできません。

債務整理は(税金の滞納などを除き)、借金であればどのようなものであれ、手続きを行うことが可能です。

[frame3 type=”boader”]

過払い金返還 … 支払いすぎた金利を返してもらう請求

債務整理 … 支払えない債務を免除・減額してもらう請求

[/frame3]

保証人がいる場合は迷惑はかかる?

連帯保証人がいる場合、債務整理するとその人に取り立てが向かいます。

保証契約は通常、主たる債務者である借りた人の要請により締結されます。しかし保証契約自体は、保証人と債権者の間で締結されるものです。

つまり債務者が債務整理したからといって、保証人の支払い義務が免除されることはありません。

そもそもお金を借りた人が返せない(債務整理した)からと、連帯保証人の責任まで免除していては、保証契約の意味がありませんよね。

ただし債務整理の中には、保証人への迷惑を抑える方法も存在します。

例えば任意整理という方法を取った場合、複数の借金のうち保証人がいる債務を対象外にして、債務の圧縮を行うことも可能です。

コメント