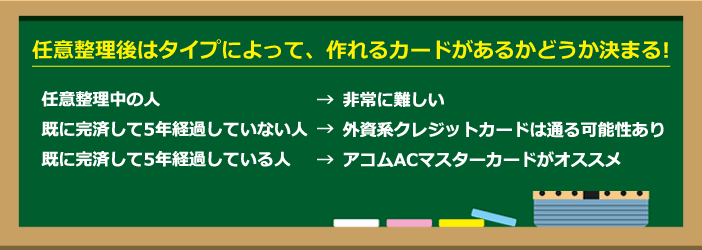

「任意整理を行うとクレジットカードを作れない」とネット上ではよく言及されていますが、それは間違いです。任意整理の中でも3つの状況が存在し、自分がどの状況なのかによって審査に通る可能性があります。ネット上では、任意整理を行ったなどのブラック情報が記録されている状態を「喪中」、ブラック情報記録が消えスーパーホワイトになった状態を「喪明け」と呼ぶことがあります。今回は任意整理後(喪明け)が審査に落ちやすい理由や通るコツ、おすすめカードを紹介します。

任意整理した人がクレジットカードを作る方法

任意整理とは、弁護士などを挟んで金融機関と交渉し、借金を減額し新たな返済計画を立て直すことです。消費者金融によりますが原則として、利息分がカットされますので支払いの負担が軽くなります。

任意整理後(喪中・喪明け)のデメリットとしては、クレジットカードやローンの契約が一切できなくなることが有名ですね。個人信用情報に任意整理をしたことが記録されるためです。

しかし、クレジットカードが一切作れないのは非常に不便です。

[frame1 type=”boader”]

「任意整理中だけどクレジットカードを作りたい」

「任意整理後5年以上たったけどどのカードが作れるか知りたい」

[/frame1]

等と、お悩みの方もいると思います。状況によっては任意整理後(喪中・喪明け)でもカードが作れます。一体どのような人なら、カードを作れるのでしょうか。

任意整理者は3通りに分類できる

任意整理を経験した方は、以下の3つに分けることができます。

[box2 class=”boxstyle2″ title=”任意整理者の状況3タイプ”]

[/box2]

なぜ5年が区切りなのか?については、このあとの「任意整理後(喪明け)がクレジットカード審査に落ちる理由」の項目で詳しく説明します。

どのタイプに当てはまるかによって、作れるカードがあるかどうかが決まります。

①任意整理中の人

現在任意整理中であり、分割して返済をしている最中の方は、クレジットカードを作ることは非常に難しいです。

なぜなら、信用情報機関に任意整理を行ったことが記録され、他の金融機関にも見られる状態になっているためです。

この任意整理の記録が信用情報機関に記録されている状態のことを「ブラックリストに載っている」「ブラック状態」と言います。

手続き中にカードを作ることは契約違反

信用情報機関に任意整理の情報が登録・反映されるタイミングによっては、任意整理の手続き中にカードが作れてしまうこともあります。

しかしこれは任意整理を依頼する専門家(弁護士など)や、任意整理に応じる金融機関との契約違反になります。

任意整理はどうしても返済できないと認められる場合に行われるものです。

クレジットカードは後払いの決済方法ですから、端的に言えば借金です。

借金を返済できないと法的にも認められる状況だから任意整理をするのに、新たな借金をするというのは、不誠実な対応になってしまいますよね。

また、任意整理を行う際に弁護士などと交わした契約書の中に、「今後はいかなる借り入れも返済もしない」と書いてある場合もあります。

任意整理中はタイミングによってはクレジットカードを作れる可能性もありますが、新規作成は絶対にやめましょう。

万が一任意整理中にカードを作ったことが知られた場合、交渉が取り消しになり、最悪の場合残高を一括で請求される可能性もあります。任意整理手続き中は手続きに専念してください。

審査のないバンドルカードやデビットカードなどを作ろう

任意整理の返済中でも「どうしてもカードが必要」という場面もあると思います。審査の必要のないカードであれば、任意整理中でも安心して発行できます。

[box2 class=”boxstyle2″ title=”任意整理中の人におすすめのカード”]

[/box2]

①デビットカード

銀行口座と紐付けされ、使った分が即座に口座から引き落としされるカードです。

銀行口座の預貯金額内での取引となるため、銀行口座に直結しているプリペイドカードともとらえられます。

そのシステム上、代金の遅延・滞納が発生しないため、任意整理中であっても問題なく発行可能です。

VisaやJCB、Mastercardなどの加盟店で、通常のクレジットカードのように使えます。

また、デビットカードは銀行口座に直結しているカードであるため、発行元は各銀行になります。

つまり、発行元の銀行口座を持っていることが必須になります。

また、銀行によって選べる国際ブランドが違います。

ご自身の希望内容に沿ったものが選べるよう、事前に確認しておきましょう。

②バンドルカード

Visa加盟店で使えるVisaプリペイドカードのことです。コンビニやATMなどでチャージをしてから使います。

事前にチャージを行い、その金額内で利用するため、クレジットカードのようなお金の貸し借り関係は生まれません。

そのため、審査なしで作成できます。

また、アプリで管理するバーチャルカードであるためカードを発行する手間がありません。

そのため、発行そのものをスキップでき、申し込みをしてからカードを利用できるまでの時間が非常に短くなります。

カード型とアプリ型があり、アプリ型はスマホでダウンロードをしてすぐに使うことができます。ポチッとチャージ最大5万円まで後払いで利用できるので、手持ちのお金がないけれど今すぐお買い物をしたい方などにおすすめです!

ただし、ポチっとチャージの手数料には注意してください。ポチっとチャージで前借りした金額は、チャージした日の翌月末までに手数料をつけて返済する必要があります。手数料は高額ではありませんが、年利で考えると40%ほどになります。銀行カードローンの年利が最高14%前後であることを踏まえると、いかに高額か分かりますね。審査なしで数万円を利用できるのは非常に魅力的ですが、高金利であることには気をつけてくださいね。

| ポチっとチャージの手数料 | |

|---|---|

| 3,000円~10,000円 | 510円 |

| 11,000円~20,000円 | 815円 |

| 21,000円~30,000円 | 1,170円 |

| 31,000円~40,000円 | 1,525円 |

| 41,000円~50,000円 | 1,830円 |

バンドルカード

- アプリですぐカンタンに登録できる!

- 審査がないのでブラックでも安心!

- 「ポチッとチャージ」で後払いにも対応!

③家族カード

家族がクレジットカードを持っているのであれば、そのカードに付帯している家族カードを発行してもらうという方法もあります。

家族カードは、本会員の信用情報に基づいて発行されるカードです。

つまり、家族カードを持つ人の信用情報ではなく、本会員の信用情報に問題がなければ作成可能となっています。

普通のカードと同じように使えますが、デメリットもあります。

[box1 class=”boxstyle1″ title=”家族カードのデメリット”]

・家族カード発行は本会員(契約している家族)が手続きしないとできない

・利用明細が本会員とまとめられるため、何をいくらで購入したかバレてしまう

・請求は本会員に行く

[/box1]

何を購入したかなどを家族に知られたくない、という方はデビットカードやバンドルカードをおすすめします。

②既に完済したが5年経過していない人

任意整理をした債務を完済後、最長で5年の間は信用情報に記録が残ります。いわゆるブラックですね。

ほとんどのクレジットカードは審査落ちする可能性が高いですが、外資系企業が発行している外資系クレジットカードは審査基準が他のカードとは違うため、審査に通る可能性があります。

イチオシはアメックスカード!

アメックスカード(アメリカン・エキスプレス・カード)は20歳以上で定職があれば申込むことができます。

独自のスコアリングシステムを採用しており、過去の返済能力ではなく現在の返済能力を重視してくれます。

審査に通る確率をあげたい方は、営業部の方と面会をした上での申し込みがオススメ。必ずサイトの「営業から申し込み」を選びましょう。

[kanren postid=”35248″]

③既に完済して5年経過している人

任意整理を完済し5年経過すると、信用情報機関の異動情報が消えます。

「異動情報がなければ新しいカードを作れる!」と考えてしまいがちですが、少し待ってください。

異動情報が消えたあとの信用情報機関は、他社との取引が全く記録されていない、クレヒス(クレジットヒストリー)が全くないスーパーホワイトです。

[box1 class=”boxstyle1″ title=”スーパーホワイトとは?”]

信用情報にカードやローンなどの利用履歴が全くない状態。

ある程度年齢が高い場合、ローンの利用履歴がないのはとても不自然です。そのため審査に通らないことが非常に多いです。[/box1]

クレヒスが全くないスーパーホワイトでも申込みができるカードとして有名なのがアコムACマスターカードです。

アコムACマスターカードに契約をしてクレヒスを育成していけば、その取引が評価されて他のカードが作れるようになるかもしれません。

任意整理後(喪明け)はなぜクレジットカードの審査に落ちる?

任意整理をすると、任意整理をしたクレジットカードと全く関係のない会社でも審査に落ちます。

その理由は、個人信用情報機関に金融事故が登録され、一定期間消えないためです。

信用情報機関の種類と記録が消えるまでの期間

信用情報機関は日本に3箇所あり、記録が残る期間に若干の違いがあります。

| 延滞 | 任意整理 | 個人再生 | 自己破産 | |

|---|---|---|---|---|

| CIC | 5年 | 5年 | 5年 | 5年 |

| JICC | 1年 | 5年 | – | 5年 |

| KSC | 5年 | 5年 | 10年 | 10年 |

記録が残っている間は、いわゆるブラックという状態になります。

任意整理中や完済後の信用情報はどうなっている?

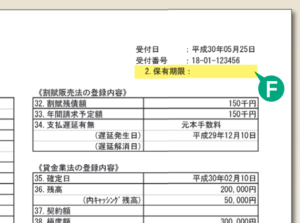

ここでは、クレジットカード会社が多く加盟するCICを例に紹介します。任意整理をしたことが分かると、信用情報の「返済状況」の項目に「異動」と、その日付が入ります。

債務整理を行い返済が完了すると「31.終了状況」の部分に「完了」と入ります。

また、取引が完了すると、開示情報の右上の「保有期限」の部分に日付が入ります。この保有期限が異動情報が消える目安です。

CICの場合、任意整理の情報保有は最長5年とされていますが、あくまでも最長。もっと早く消える場合もあるようです。

債務整理後の申し込みで審査に通るコツ

では、債務整理を行った後の申し込みで審査に通るにはどうしたらよいのでしょうか?

債務整理をすると、クレジットカード会社側から見ると、利用金額を踏み倒されたことになりますので、どうしても審査に対して慎重になってしまいます。

債務整理の対象が他社であっても、「今度はうちがやられるかも」と考えてしまううんですね。

確かに、借りたお金を返さないという噂を聞く友人に「お金貸してよ」って言われても、二の足を踏んでしまいますよね。

しかし、それでもクレジットカードを手に入れたいと考えている方に、債務整理後の申し込みで審査に通るコツをお伝えします。

①キャッシング枠はつけない

キャッシング枠はつけずに申し込みすることで、審査通過の可能性は高まると考えられます。

キャッシング機能は、クレジットカードで現金を引き出せる機能です。

カードローンとあまり変わりないですね。

キャッシング機能をつける場合、総量規制という法律が関わります。

総量規制では、借入できる金額は年収の3分の1までと決められています。

そのため、審査する上での項目が増えてしまいます。

また、キャッシングをするということはショッピング目的ではなく、現金を必要としている何らかの事情があるのではないかとも考えられます。

もしかしたら、キャッシングで引き出したお金を他社への返済に充てるのでは、と疑われる可能性もあります。

特に必要としていないのであれば、申し込み時はキャッシング枠を申し込まない方が良いでしょう。

②審査基準が比較的甘いと考えられているクレジットカードを選ぶ

流通系クレジットカードなど、学生や専業主婦でも発行されるという比較的審査基準が緩いと考えられるクレジットカードに申し込みましょう。

銀行系クレジットカードは審査基準が厳しいと言われていますから、申し込みは避けた方が良いでしょう。

③過去に債務整理をした会社への申し込みは避ける

過去に債務整理を行ったクレジットカード会社への申し込みは避けましょう。

ブラック情報が記録される5~10年を経過した後も、避けた方が良いと考えられます。

これは、社内ブラックリストに入ってしまっている可能性があるためです。

信用情報機関のブラック情報は5~10年で消えます。

しかし、社内ブラック情報は半永久的に保管されます。

したがって、あるクレジットカード会社で金融事故を起こしてしまうと、その会社では半永久的にブラック状態になってしまいます。

債務整理を行う前に利用していたクレジットカード会社への申し込みは避けた方が、審査通過できる可能性は高いでしょう。

④申し込み内容は正確に申し込む

虚偽の申し込み内容で申し込むのは避けましょう。

審査通過しやすくなるように、年収を実際よりも多く記載したり、勤務先を偽って申し込むことは絶対にしてはいけない行為です。

たとえば、年収を多く記載して申し込み、収入証明書類の提出が求められてしまったらすぐに虚偽の申告をしたことがばれてしまいます。

クレジットカードは信用が非常に大切なものです。

もし信用できないと見なされれば、カードの発行はされません。

また、信用情報機関などの信用情報との照会ですぐにばれてしまう可能性も高いです。

申し込み内容は正確に申告しましょう。

任意整理後(喪明け)にどうしても審査に通らないときはどうすればいい?

任意整理後に作れるカードはごく限られています。

だからこそ、自分に合ったカードを見極め、それに絞って申し込みをすることが大切です。

[box2 class=”boxstyle2″ title=”任意整理後に審査に通るためには”]

[/box2]

①次の申し込みは6か月後に行おう

クレジットカードに申し込みをすると、信用情報機関に「申し込みをした」という記録が最長で半年残ります。

もし残念ながら今回は審査落ちとなってしまった場合は、審査落ち記録の保持期間が過ぎる6か月後に次の申し込みを行いましょう。

任意整理を経験している顧客の審査は、非常に慎重に行われます。他のカードで申し込みをしていることが知られると

[frame1 type=”boader”]

「よほどお金に困っているのではないか」

「もう他のカードの契約をしているのではないか」

[/frame1]

と思われて審査に落ちます。審査に通るか不安だからと複数のカードに申し込むのは避けましょう。

②自分の状況にあったカードを申し込もう

「任意整理した人がクレジットカードを作る方法」でも紹介したとおり、状況によって作れるカードは異なります。

自分の状況に合ったカードを見きわめて申し込みをすることが大切です。

任意整理者におすすめのクレジットカード紹介

ではここであらためて、任意整理を経験した人にオススメのカードを紹介します。

任意整理中なら審査なしのカードがおすすめ

任意整理をしている最中はクレジットカードを作れません。審査のいらないカードで対応をしましょう。

[box1 class=”boxstyle1″ title=”審査のいらないカード”]・デビットカード

・バンドルカード

・家族カード[/box1]

任意整理を完済済みの方にオススメのカード

完済済みでも、完済から最長5年間はブラックと呼ばれる状態ですので、一般的なクレジットカードを作るのは難しいです。

独自審査を取り入れているアメックスカードがおすすめです。

完済から5年以上経過し、ブラックが消えたスーパーホワイトの方にオススメなのがアコムACマスターカードです。

任意整理後(喪明け)によくある質問と回答

任意整理すると既存のクレジットカードは全て強制解約になりますか?

任意整理をしなかったカードでも、いずれは使えなくなります。

クレジットカードは、発行後も途上与信を行っています。そこで任意整理をしたことが知られてしまい、カードを止められます。

[box1 class=”boxstyle1″ title=”途上与信とは”]定期的に顧客のカード利用状況や信用情報を確認し、限度額の見直しを行うこと。[/box1]

「任意整理前に審査が甘いカードを作っておいたら、任意整理後もそのカードが使えた」というケースが実際にあります。

しかしこれは確実な方法ではありません。途上与信では問題がなくても、カード更新の時に更新審査があります。そこで審査に引っかかり、カードが使えなくなる可能性が高いです。

そのため、昨日まで使えていたカードがある日突然使えなくなったという可能性もあり得ます。

[kanren postid=”35189″]

カード利用停止になるとETCカードや家族カードも使えなくなる?

カードが利用停止になるとETCカードや家族カードも使えなくなります。

家族カードなどの限度額は本会員の返済能力に基づいて決められています。本会員が任意整理をすると、家族カードなども利用停止になります。

強制解約になったカードのポイントはどうなる?

原則としてカードのポイントはなくなります。

楽天カードの場合は自動で楽天スーパーポイントへと切り替えられるため、ポイントはなくなりません。

それ以外のカードの場合は、カード解約と共にポイントは消えますので、任意整理の前に使い切ってしまうことをオススメします。

任意整理すると海外旅行へ行けなくなる?

任意整理によって海外旅行に行けない、ということはありません。

しかし、任意整理の意義についてもう一度考えてみましょう。任意整理とは、金融機関に「返済の余裕がないから借金を減らしてほしい」と交渉することです。

返済の余裕がないにも関わらず海外旅行に行くとなると、金融会社に「海外に行く余裕があるなら借金を返せるはず」と思われ、任意整理が不利になる可能性もあるので注意しましょう。

自己破産の手続き中は海外渡航が禁止されている

債務整理でも自己破産は例外で、裁判所の許可が下りるまでは海外に行くことはできません。

まとめ

任意整理後はクレジットカードを作れないということはなく、状況によってはカードを作れる場合があるということが分かりましたね。

任意整理の後でも作れるカードを作り、少しずつクレジットヒストリーを積み重ねることで、他のカードも作れるようになっていきます。

他の記事でも、ブラックの人がカードを作った体験談を紹介していますので、ぜひご覧になってくださいね。

コメント